「XMで取引をして利益が出たんだけど、税金ってどのくらい払わなければいけないの?」

「海外FXは税金が高いって聞くけど、いくら稼いだらどのくらいの税金が発生するのだろう?」

XMをはじめとする海外FXで取引をする方にとって切っても切れない悩みのひとつが、「税金」ですよね。

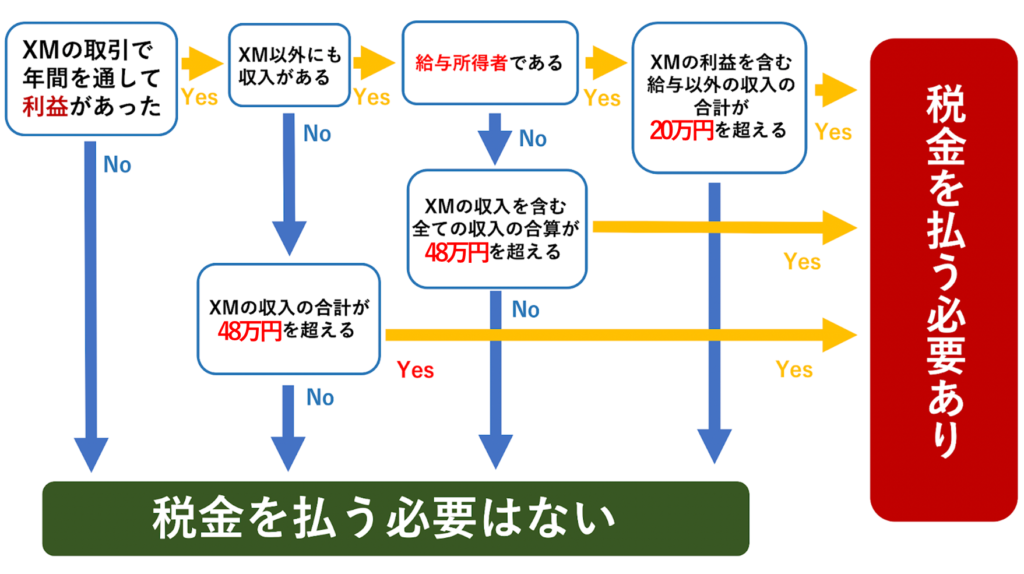

XMで一定の利益を得た場合、税金を納めなければなりません。

【海外FXで課税対象となる年間所得】

| 給与所得者 | 年間所得20万円以上 |

| 非給与所得者 | 年間所得48万円以上 |

サラリーマンなど給与所得者の場合は給与以外の年間所得が20万円以上の場合、それ以外の方はXMの収入を含めた年間所得が48万円以上の場合に、納税義務が生じます。

中には、「海外FXなら少々脱税してもバレないのでは?」とお考えの方がいるかもしれませんが、脱税をすれば、必ずバレます。

XMも例外ではなく、取引履歴をたどれば脱税はすぐにバレますし、脱税がバレると非常に厳しい処分を科せられます。

XMで課税対象になる利益を得たら、必ず確定申告をして税金を納めましょう。

また、XMは豪華なボーナスを提供することでも人気の海外FX業者ですが、このボーナスの中には非課税のものとそうでないものがあります。

そのためXMで取引をする際は、どのようなボーナスが課税対象になるのか、正しく把握しておかなければなりません。

この記事では、XMの税金に関して、おすすめの節税方法やXMならではの注意点などを交えながら詳しくご説明します。

| この記事のポイント |

| ・ XMで税金が発生する要件と税率について解説 ・ XMの税金に関して注意すべき5つのポイントを解説 ・ XMの税金を節税する方法を紹介 ・ 確定申告のやり方を図解 |

この記事を最後までお読みいただければ、XMの税金に関して正しく理解し、安心して日々の取引に挑めるでしょう。

目次

1.XMで税金が発生するのはいくらから?

XMで取引をした場合にいくらから税金が発生するのかは、給与所得者か個人事業主かによって異なります。

給与所得者(サラリーマンなど)は、XMで得た利益を含む給与以外の所得が年間20万円以上になった場合に税金が発生します。

一方、個人事業主はXMで得た利益を含む年間所得が48万円以上の場合に、税金が発生します。

※ここにいう「税金」とは、所得税を意味します。住民税は、所得が1円でもあれば支払い義務が生じますので、注意しましょう。

1-1.【給与所得者】年間利益20万円以上で税金が発生

給与所得者(サラリーマン)は、給与以外の所得が年間20万円以上ある場合に、税金が発生します。

| Point:所得とは? |

| 税制上の「所得」とは、収入から経費を差し引いた金額のことをいいます。 例えば、年間の収入が30万円、経費が5万円だった場合、課税対象になる所得は25万円です。 |

副業などをしており、XMで得た利益の他にも収入がある場合は、それらを合算して税金発生の有無を判断します。

具体例を挙げて、考察してみましょう。

事例1では、XMで25万円の利益を得ていますが、経費が10万円かかっているため、これを差し引いた15万円が年間所得となります。

したがって、このケースは非課税となります。

事例2では、XMで得た利益は5万円であるものの、他の副業で20万円の収入を得ています。経費3万円を差し引いても給与以外の所得が22万円ありますので、このケースでは税金が発生します。

1-2.【個人事業主】年間所得48万円以上で税金が発生

個人事業主は、年間所得が48万円以上になった場合に税金が発生します。

| Point:個人事業主とは? |

| 個人事業主とは、給与所得者以外の方のことをいい、例えば下記のような方が該当します。 【個人事業主の例】 ・ 自営業 ・ フリーランス ・ 専業主婦 ・ 年金受給者 ・ 無職 |

個人事業主には税制上48万円の基礎控除がありますので、XMで得た利益を含む年間所得が48万円以上である場合に限り、税金が発生します。

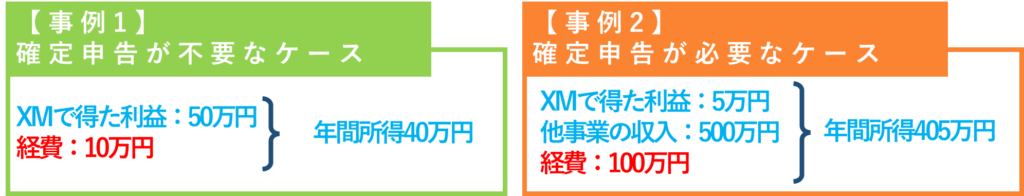

具体例をもとに、考察してみましょう。

事例1では、XMで50万円の利益を得ているものの、10万円の経費を差し引けるため、年間所得は40万円です。

したがって、このケースは非課税となります。

事例2では、XMで得た利益は5万円であるものの、他事業の周遊が500万円あり、ここから経費100万円を差し引いた405万円が、年間所得となります。

このケースでは年間所得が48万円を超えていますので、税金が発生します。

個人事業主の方は、「XMで得た利益を含めた年間所得から経費を引いた金額」が48万円以上かどうかを、税金発生の判断基準にしましょう。

1-3.【注意】XMの税金を誤魔化すことは不可能!

「XMは海外FX業者だから、税務署もお金の流れを把握できないのでは?」と考えてはいけません。

脱税は、必ず発覚します。

確かに、XMでのトレード自体を税務署が逐一監視しているわけではありません。

しかし、クレジットカードや国内銀行を使った入出金履歴は全て把握されているため、脱税はここから簡単にバレてしまいます。

税金の申告に不正は通用しないという点をしっかりと認識しておきましょう。

そして脱税が発覚した場合、下記のようなペナルティを科せられます。

■ 確定申告を行わなかった場合のペナルティ

税金の支払い義務があるにも関わらず確定申告を行わなかった場合、所得額に応じて無申告加算税が科せられます。

| 無申告加算税 | |

| 年間所得50万円以下 | 年間所得×15% |

| 年間所得50万円超 | 年間所得×20% |

例えば100万円分の利益を申告しなかった場合の無申告加算税は、20万円(100万円×20%)となり、通常の所得税とは別に、これを支払わなければなりません。

また、脱税が悪質であると判断された場合、これに重加算税(年間所得×40%)が上乗せされますし、最悪の場合、逮捕され実刑となる可能性もゼロではありません。

■ 過少申告を行った場合のペナルティ

利益を隠ぺいして過少申告をすることにより脱税した場合は、申告漏れの金額に対して35%の重加算税が科せられます。

もちろん過少申告の場合も、悪質であると判断されれば逮捕や実刑の可能性があります。

※脱税を意図したものではなく、計算ミスなどによって過少申告をしていた場合、修正申告をすればOKです。修正申告をして不足分の税金を払えばペナルティを受けることはありませんので、ご安心ください。

日本は脱税に対して非常に重いペナルティを科していますので、XMで利益を得た場合はきちんと確定申告をしましょう。

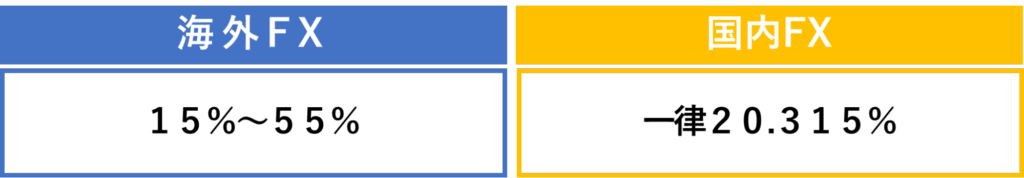

2.XMの税金に適用される税率は何パーセント?

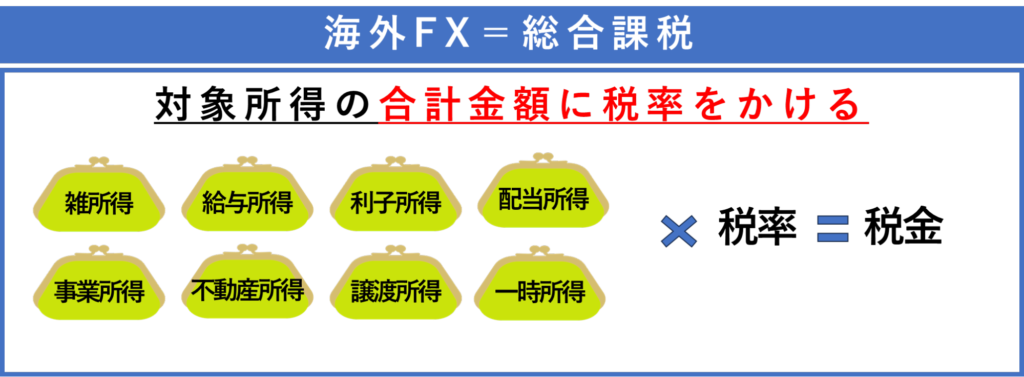

XMをはじめとする海外FXで得た利益は「雑所得」に算入され、総合課税の対象になります。

税金の額は「所得×税率」によって算出されますが、適用される税率は所得額によって異なります。

XMでいくら稼いだらどのくらいの税金が発生するのか、詳しく見ていきましょう。

2-1.XMで得た利益は総合課税の対象

XMをはじめとする海外FXでの取引で得た利益は、「雑所得」に分類されます。

そしてこの雑所得は他の所得と合算し、総合課税の対象となります。

総合課税とは、① 雑所得、② 給与所得、③ 利子所得、④ 配当所得、⑤ 事業所得、⑥ 不動産所得、⑦ 譲渡所得、⑧ 一時所得、という8種類の所得をすべて合算し、その合計金額に対して課税する方法のことをいいます。

適用される税率は、年間所得に応じて15%~55%(住民税を含む)の間で変動します。

具体例をもとに、考察してみましょう。

| 事例1) サラリーマンのAさんが[年間500万円の給与所得]と[年間50万円のFXによる利益]を得た場合 |

例えば、サラリーマンをしているAさんが、年間500万円の給与を得るかたわら、XMで取引をして年間50万円の利益を得たとします。

XMで得た利益は雑所得に算入されますので、給与所得500万円と雑所得50万円を合わせた550万円に対して課税されます。

Aさんの年間所得に基づく税率は30%ですので、下記計算式により算出された165万円が、Aさんが支払うべき税額となります。

| 課税対象額550万円×税率30%=税金165万円 |

2-2.XMで得た利益を含む所得に適用される税率

上述のように、XMで得た利益は総合課税の対象となります。

日本は累進課税制度を採用しており、総合課税において税額を算出する際に適用される税率は、年間所得に応じて15%~55%となります。

年間所得額に応じた税率は、下表をご参照ください。

【年間所得金額別|適用される税率一覧】

| 年間所得金額 | 税率(所得税+住民税) | 控除額 |

| 195万円未満 | 15% | 0円 |

| 195万円~330万円未満 | 20% | 9万7,500円 |

| 330万円~695万円未満 | 30% | 42万7,000円 |

| 695万円~900万円未満 | 33% | 63万6,000円 |

| 900万円~1,800万円未満 | 43% | 153万6,000円 |

| 1,800万円~4,000万円未満 | 50% | 279万6,000円 |

| 4,000万円以上 | 55% | 479万6,000円 |

国内FXで得た利益は源泉分離課税の対象で、どれだけ稼いでも税率は一律20.315%です。

一方、海外FXで得た利益は総合課税の対象ですので、稼げば稼ぐほど税率は高くなります。

国内FXの税金について詳しくはこちらの記事で解説しています。

参考記事:国内FXの税金は20.315%|タイプによって異なる利益ライン

国内FXと同じ感覚でいると、「思った以上に税金が高くて驚いた!」といったことになりかねませんので、年間所得がいくらだとどのくらいの税率が適用されるのか、予め把握しておきましょう。

海外FXと国内FXの税金の違いについて詳しくはこちらの記事で解説しています。

参考記事:海外FXと国内FXの税金はどう違う?年間所得450万が分岐点

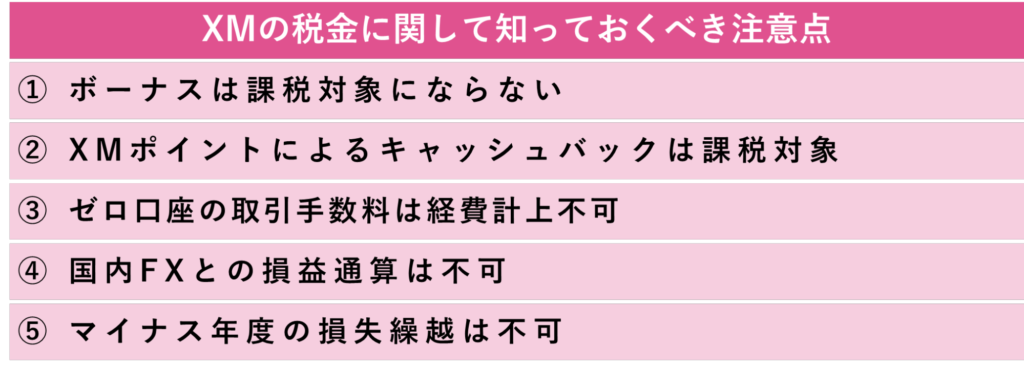

3.【重要】XMの税金に関して知っておくべき注意点

XMで取引をして獲得した利益に対する税金について理解するうえで、特に注意しなければならないのが下記5つのポイントです。

これらの点について正しく理解していないと、税金を余分に払ったり、過少申告をして後で修正が必要になったり、といった事態に陥りかねません。

税金のトラブルを防ぎXMでの取引に集中するためにも、上記5つの注意点をしっかり理解しておきましょう。

3-1.ボーナスは非課税

XMでは口座開設ボーナスや入金ボーナスが提供されていますが、これら2つのボーナスは非課税です。

獲得したボーナスは証拠金として取引に使えますが、ボーナスのみを出金することはできません。

これが、XMのボーナスが非課税となる理由です。

XMで獲得したボーナスが課税対象かどうか悩んだら、「ボーナス自体を出金できるかどうか」を基準に判断しましょう。

ボーナスのみの出金ができないものに関しては、非課税となります。

| XMで非課税のボーナス |

| ・ 口座開設ボーナス ・ 100%入金ボーナス ・ 20%入金ボーナス ・ XMポイントをボーナスに交換 ・ 期間限定キャンペーンで付与される出金不可のボーナス |

上記のボーナスは非課税ですので、ご安心ください。

XMのボーナスについて詳しくはこちらの記事で解説しています。

参考記事:XMのボーナス4種を徹底解説!注意点ともらえない時の確認項目

3-2.XMポイントによるキャッシュバックは課税対象

XMでは取引量に応じてXMポイントを付与しており、獲得したXMポイントは現金に換金することが可能です。

現金化したXMポイントによるキャッシュバックは課税対象になりますので、ご注意ください。

※XMポイントを、出金できないボーナスに交換する場合は、非課税です。

| XMで課税対象になるボーナス |

| ・ XMポイントを現金に換金した場合 ・ 友人紹介ボーナス ・ アフィリエイト報酬 |

上記のボーナスは課税対象ですので、忘れないように申告しましょう。

XMポイントについて詳しくはこちらの記事で解説しています。

参考記事:XMポイント完全ガイド!特徴・注意点・お得な貯め方まで解説

3-3.ゼロ口座の取引手数料は経費計上不可

XMのゼロ口座を利用して取引する場合、取引1ロットにつき往復10ドルの取引手数料が発生します。

ただ、この取引手数料を経費として計上することはできません。

というのも、ゼロ口座の取引手数料は、ポジション注文時に往復分(MT5は注文時と決済時に片道分ずつ)、口座残高から差し引かれています。

そして差し引かれた取引手数料は、取引利益と相殺されてXMの年間取引報告書に反映されます。

そのため、取引手数料を経費として別途計上することはできません。

確定申告をする際は、取引手数料を経費計上しないよう、注意しましょう。

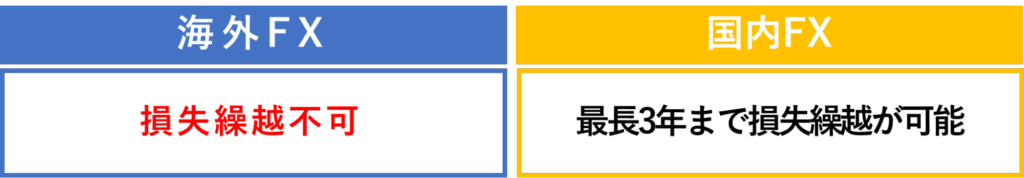

3-4.国内FXとの損益通算は不可

XMをはじめとする海外FXの損益と、国内FXの損益を通算することはできません。

海外FXと国内FXでは、税金の取扱いが異なるからです。

「2-1.XMで得た利益は総合課税の対象」でご説明したように、海外FXで得た利益は総合課税の対象で、年間所得額に応じて累進税率が適用されます。

一方、国内FXで得た利益は源泉分離課税の対象で、税率は一律20.015%です。

海外FXと国内FXでは、税金の仕組みも適用される税率も全く異なるため、損益通算をすることはできないのです。

例えば、海外FXの年間収支がプラスで国内FXの年間収支がマイナスだった場合、海外FXに関しては確定申告をしなければなりませんので、注意してください。

3-5.マイナス年度の損失繰越は不可

XMにおける取引の年間収支がマイナスだったとしても、その損失を翌年以降に繰越すことはできません。

国内FXで取引をする場合、最大3年間の損失繰越が認められています。

しかし、これはあくまでも国内FXに限ったもので、海外FXでの取引にこの制度は適用されません。

XMでの取引で大きなマイナスが出たとしても、それを翌年に繰り越すことはできませんので、注意しましょう。

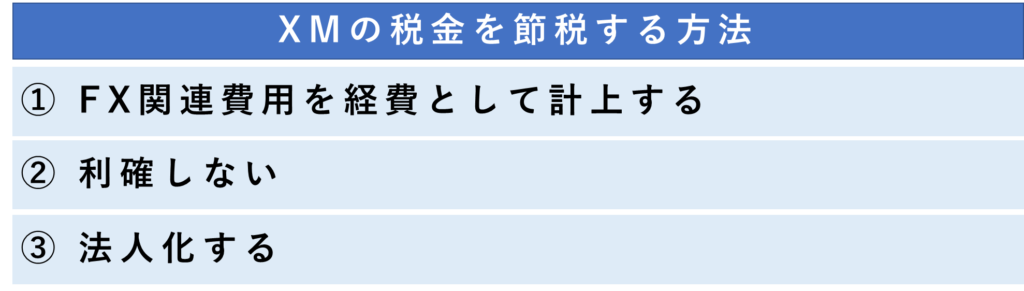

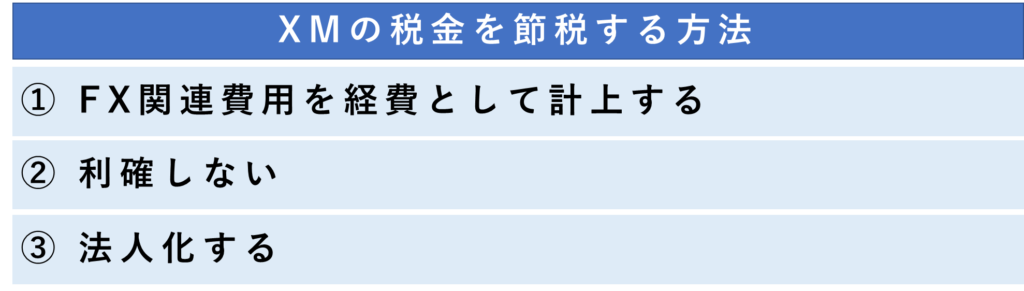

4.XMの税金を節税する方法3つ

XMで得た利益にかかる税金を節税するには、下記3つの方法が有効です。

海外FX初心者の方でも簡単に実践できる節税方法から、本格的に稼いでいる方向けの節税方法まで幅広くご紹介していますので、ぜひ参考にしてください。

4-1.FX関連費用を経費として計上する

XMの利益の申告では、経費を申請して利益を相殺することで税金を減らすことができます。

もちろん申告できる経費は海外FXの必要経費として認められるものだけですが、幅広く認められるため、合算の金額は節税の効果としては大きいと言えます。

費用として認められるもので主なものとしては

- 海外FX関連の書籍の購入費

- 海外FXのセミナーや勉強会の参加費(会場までの交通費を含む)

- パソコンや携帯電話、周辺機器などの料金や修理、メンテナンス費用

- 椅子や机などの購入資金

- 通信費

- 文房具や事務用品代金

などです。

また専業トレーダーの場合、取引を行なっている部屋の家賃や光熱費の一部が経費として認められるケースもあります。

申告できるかどうか迷う経費があった場合には、税務署に確認することをお勧めします。

また経費として申告した場合には、その領収書や支払ったことが証明できる書類を、最低5年間保管しておく必要があるため、誤って廃棄することがないように注意しましょう。

4-2.利確しない

XMで得た利益にかかる税金を節税するには、「利確しない」というのも一つの方法です。

XMをはじめとする海外FXにおいて課税対象になるのは、その年の12月31日時点において確定している(=ポジションを決済して利確した)利益のみです。

決済前のポジションであれば、含み益がどれだけ沢山あっても、課税対象にはなりません。

為替変動に伴う損失リスクは伴いますが、「あとちょっと所得が増えると適用される税率が上がってしまう」というような場合は、ポジションを決済する(=利確する)時期を年明け以降にずらすことを、検討してみてはいかがでしょうか。

海外FXの節税方法について詳しくはこちらの記事で解説しています。

参考記事:

誰でも効果が出る海外FXの節税対策!収益を最大化する方法

海外FXで個人事業主になるメリットなし!効果的な節税テクを紹介

4-3.法人化する

XMで取引をし、安定的に年間900万円稼げるようになってきたら、法人化を検討してみましょう。

法人と個人では適用される税率が異なり、年間所得によっては法人化したほうが税金を安く抑えられる可能性があります。

下表をご覧ください。

【年間所得別|海外FXで適用される税率一覧】

| 年間所得 | 個人 | 法人 |

| 800万円超~900万円 | 33% | 36.8% |

| 900万円超~1,000万円 | 43% | 36.8% |

| 1,000万円超~1,800万円 | 43% | 36.8% |

| 1,800万円超~4,000万円 | 50% | 36.8% |

| 4,000万円超 | 55% | 36.8% |

個人の場合、年間所得に応じて税率が最大55%まで上がりますが、法人の最大税率は36.8%です。

さらに、個人は法人よりも経費として計上できる項目が多いですし、他事業との損益通算や最大10年間の損失繰越も認められています。

もちろん、法人の設立や維持には費用がかかりますので慎重に判断する必要はありますが、一つの目安として、コンスタントに1,200万円以上の利益を得ているならば、法人化した方が税金面ではお得です。

※ただし、XMでは法人口座を持てませんので、法人として取引をする場合は別の海外FX業者を利用する必要があります。

法人口座開設におすすめの業者は「海外FXの法人口座で賢く節税!法人化すべきタイミングまで解説」でご紹介していますので、ぜひご参照ください。

海外FXにおける法人化について詳しくはこちらの記事で解説しています。

参考記事:【徹底解説】海外FX法人化で節税効果があるタイミングと条件

5.XMの税金|確定申告に必要な書類一覧

XMでの取引で得た利益の確定申告にあたっては、下記5つの書類を用意する必要があります。

| XMの確定申告に必要な書類 |

| ・ マイナンバーカード ・ 源泉徴収票 ・ 各種控除の証明書(医療費、住宅ローン、保険など) ・ 経費の領収書・ 年間取引報告書 |

必要書類を予め用意しておくと、確定申告の手続きをスムーズに進められます。

確定申告の時期になって慌てないためにも、どのような書類を用意しなければならないのか、事前に確認しておきましょう。

5-1.マイナンバーカード

マイナンバーカードは、確定申告をする際に必要です。

マイナンバーカードがなくても確定申告をすることは可能ですが、事前に税務署でIDとパスワードを発行してもらうなど、手間と時間がかかりますので、おすすめできません。

まだお持ちでない方は、これを機に交付申請してはいかがでしょうか。

5-2.源泉徴収票

給与所得がある方は、確定申告をする際、源泉徴収票が必要です。

確定申告の書類を作成する際は、源泉徴収票の記載内容に下記項目について入力しなければなりませんので、予め用意しておきましょう。

【源泉徴収上をもとに入力する項目】

- 給与所得の金額

- 源泉徴収税額

- 所得控除欄

5-3.各種控除の証明書

確定申告では、所得控除制度を活用することで節税の恩恵を受けられます。

控除証明書類には下記のようなものがありますので、該当する方は予め用意しておくことをおすすめします。

【所得控除の種類と必要書類】

| 所得控除 | 必要書類 |

| 医療費控除 | 病院や薬局で発行された領収書 |

| 社会保険料控除 | 国民年金や社会保険の領収書 |

| 生命保険料控除 | 生命保険や介護医療保険の控除証明書 |

| 地震保険料控除 | 地震保険料控除証明書 |

| 寄付金控除 | ふるさと納税の証明書類 |

なお、配偶者控除など証明書類が発行されないものについては、確定申告をする際、家族構成や不要状況について入力すればOKです。

日本には様々な所得控除制度がありますので、該当するものがないか確認してみましょう。

5-4.経費の領収書

「4-1.FX関連費用を経費として計上する」でご説明したように、XMで得た利益にかかる税金は、経費を計上することで節税することが可能です。

ただし、経費を計上するにあたっては、領収書を保存しておかなければなりません。

領収書には、下記の内容が記載されているか確認しておきましょう。

【領収書に記載が必要な項目】

- 宛名

- 日付

- 金額

- 内容

- 支払先

領収書の保存期間は、白色申告の場合が5年、青色申告の場合が7年となっています。

紙かデータで、大切に保管しておきましょう。

5-5.年間取引報告書

XMで得た利益の確定申告では、「年間取引報告書」も用意しなければなりません。

年間取引報告書とは、XMにおける1年間の取引履歴を記録した書類のことで、XM公式HPのマイページからダウンロードできます。

■ 年間取引報告書をダウンロードする方法

マイページにログインすると、口座情報が表示されます。その左下に青丸のボタンがありますので、クリックしましょう。

メニューが表示されますので、「取引履歴」をクリックします。

取引履歴を選択する画面に遷移しますので、プルダウンより「任意の期間」を選択し、1月1日~12月31日を指定しましょう。

最後にダウンロードをクリックすれば、年間取引報告書をダウンロードできます。

6.XMの税金|確定申告のやり方

確定申告は、① 電子申請、② 書類申請、いずれかの方法で行います。

どちらも内容は同じですし、どちらを使えばお得ということはありませんが、電子申請の方が自宅で手続きを完結させられるのでおすすめです。

ここでは、電子申請によって確定申告を行う方法について、わかりやすくご説明します。

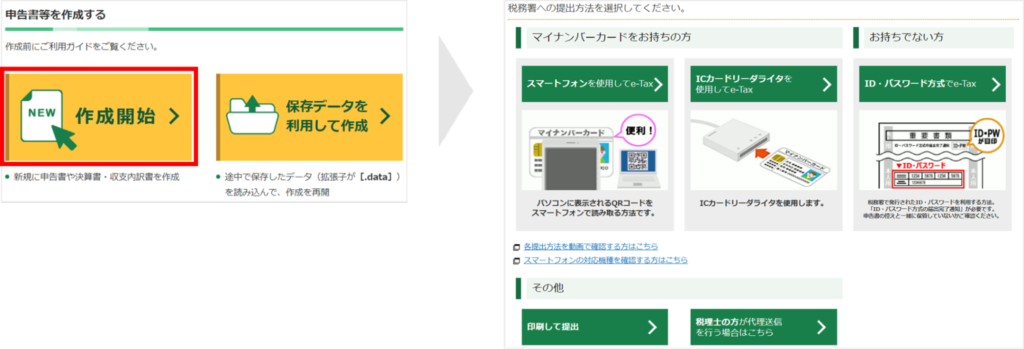

【STEP1】国税庁HPの「確定申告書等作成コーナー」へアクセス

まずは、国税庁HPの「確定申告書等作成コーナー」にアクセスし、「作成開始」をクリックしましょう。

税務署への提出方法を選択する画面が表示されますので、希望の方法を選択します。

【STEP2】作成する申告書を選択する

次に、作成する申告書を選択します。

事業所得・不動産所得がある方以外は、「所得税」をクリックします。

事業所得・不動産所得がある方は、「決算書・収支内訳書(+所得税)」を選択し、決算書・収支内訳書を作成してから、所得税の申告書作成に移ります。

作成する申告書を選択すると、生年月日などを入力する画面が表示されますので、必要事項を入力して「次へ進む」をクリックします。

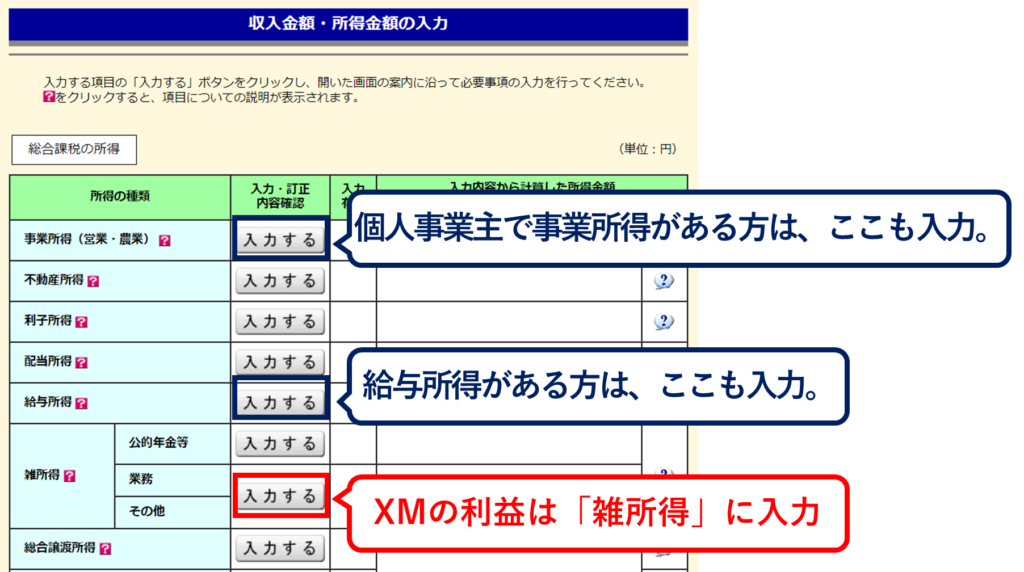

【STEP3】XMで得た利益を雑所得の欄に入力

XMで取引をして得た利益は「雑所得」に分類されますので、雑所得の欄にある「入力する」をクリックします。

詳細を入力する画面に遷移しますので、必要事項を順に入力していきましょう。

詳細な入力内容は、下記をご参照ください。

【雑所得欄への記入概要】

| 項目 | 入力内容 |

| 種目 | 「その他」を選択し「証拠金取引」と入力 |

| 業務に該当しますか? | 「いいえ」を選択 |

| 収入金額 | XMでの取引で得た年間利益を入力 |

| 必要経費 | XMで取引をするために支出した必要経費の合計金額を入力 |

| 源泉徴収税額 | 空欄でOK |

| 所得の生ずる場所又は法人番号 | F20,1st Floor,Eden Plaza,Eden Island,Seychelles |

| 報酬などの支払者の氏名・名称 | Tradexfin Limited. |

必要事項を入力したら「入力内容の確認」をクリックし、次の画面が表示されたら「次へ進む」をクリックします。

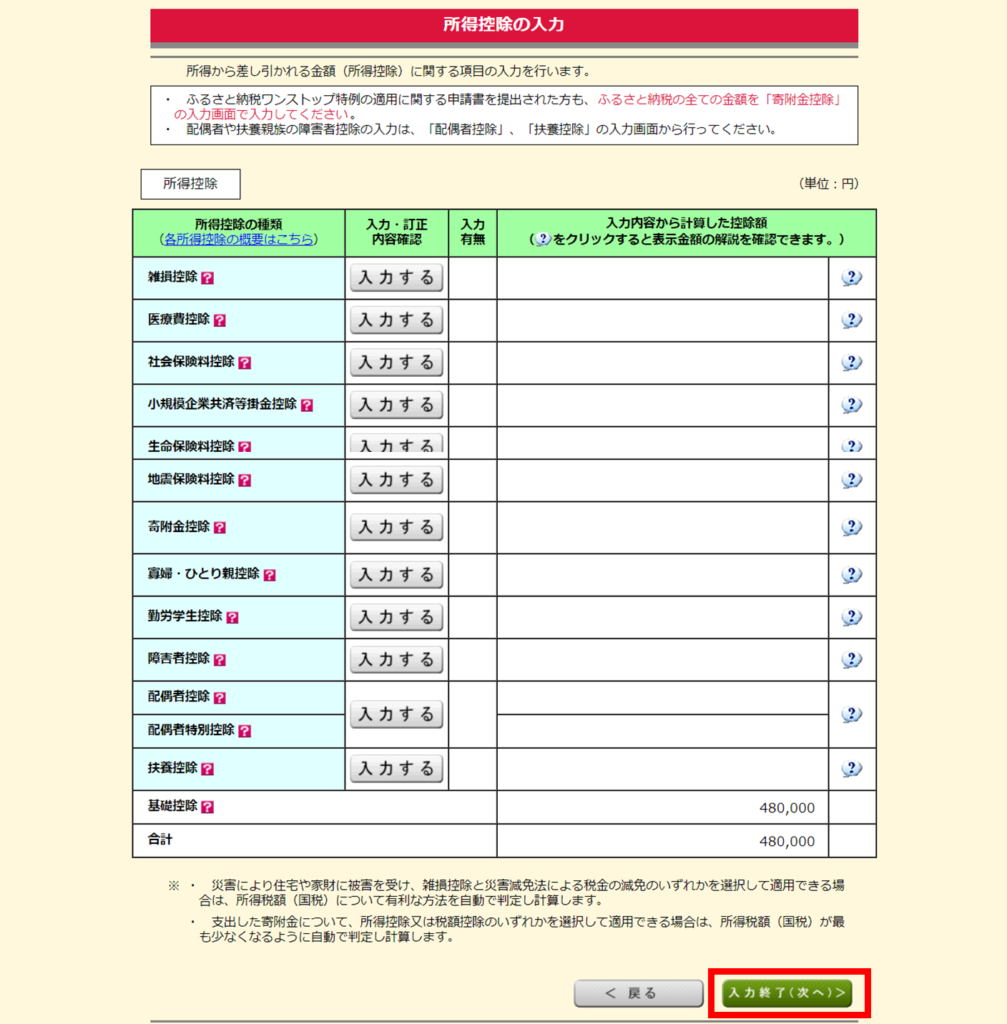

【STEP4】所得控除を入力する

該当する所得控除がある方は、各項目の横にある「入力する」をクリックし、必要事項を入力します。

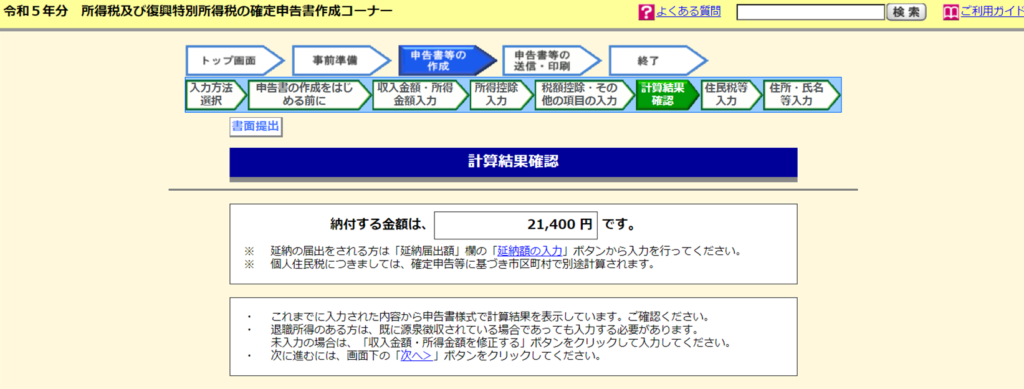

すべて入力できたら、「入力終了(次へ)」をクリックします。

税額が表示されますので、確認しましょう。

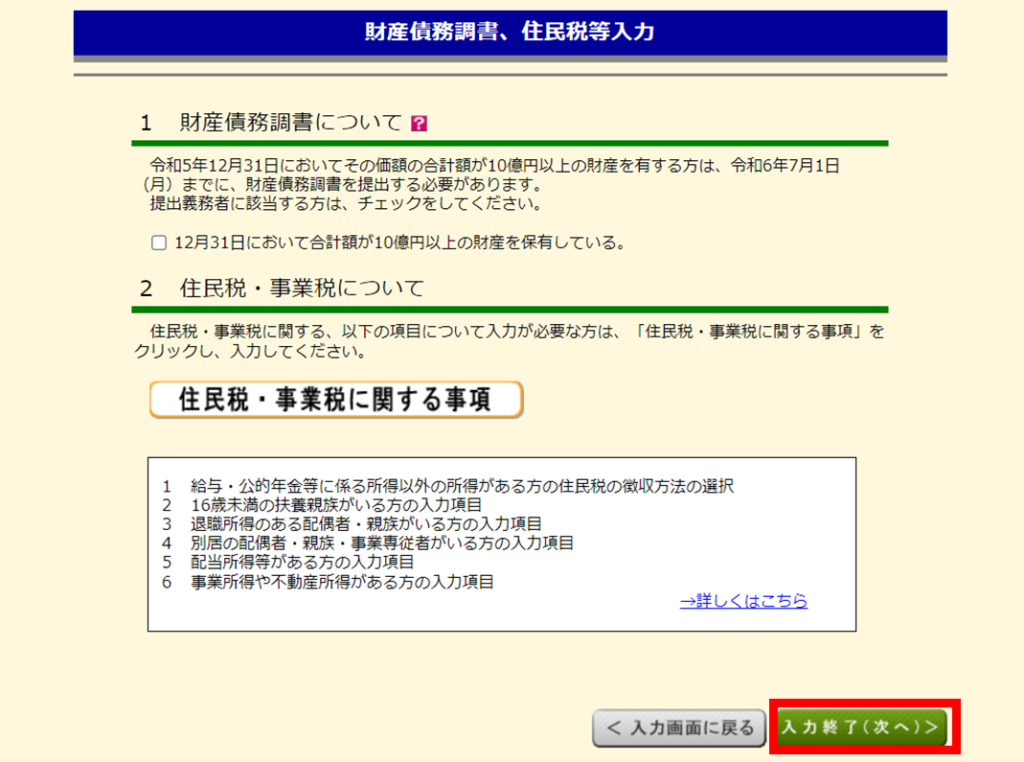

【STEP5】財産債務調書、住民税等に関する事項、住所などを入力

最後に、財産債務調書、住民税等に関する事項、住所氏名などを入力します。

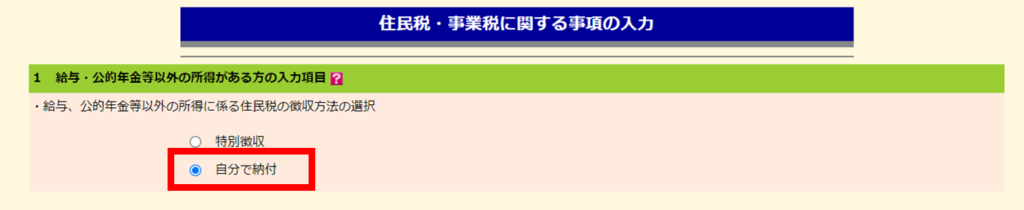

海外FXをしていることを会社などに知られたくない方は、「1 給与・公的年金等以外の所得がある方の入力項目」で、「自分で納付」を選択しましょう。

続いて、住所や氏名、マイナンバー等を入力する画面が表示されますので、順に入力します。

必要事項をすべて入力し、「入力終了(次へ)」をクリックすれば、手続きは完了です。

申告書を印刷する画面が表示されますので、任意の方法で提出しましょう。

税金は、下記の方法で期日までに納付します。

- 窓口納付

- コンビニQR納付

- スマホアプリ納付

- クレジットカード納付

- 電子納付

- 振替納付

海外FXの確定申告について詳しくはこちらの記事で解説しています。

参考記事:【完全ガイド】海外FXの確定申告|申告手順と節税のコツ

まとめ

XMで取引をして一定の利益を得たら、税金が発生します。

【海外FXで課税対象となる年間所得】

| 給与所得者 | 年間所得20万円以上 |

| 非給与所得者 | 年間所得48万円以上 |

課税対象になるのは、年間利益から必要経費を引いた金額です。

XMから付与された口座開設ボーナスや入金ボーナスは非課税ですが、XMポイントを現金化した場合は課税対象になりますので、注意しましょう。

税額は、下記のような対策をすることで安く抑えられる可能性があります。

XMをはじめとする海外FXは、国内FXとは異なり所得が増えれば増えるほど適用される税率が高くなります。

XMで取引をするために支出した費用は漏れなく領収書を保存し、経費として計上することで賢く節税しましょう。

確定申告の手続きは、国税庁のHPから簡単に行えます。

万一間違いがあった場合も期限内であれば何度でも修正が可能ですので、ギリギリになって慌てないためにも、早めの手続きを心がけましょう。

コメント