「XMで取引している場合は絶対に確定申告はやらなきゃいけないの?」

「時間もお金も損することなくXMの確定申告を完了させたい」

特にXMでの取引や確定申告が初めての方は、何から手を付けていいのか分からないですよね。

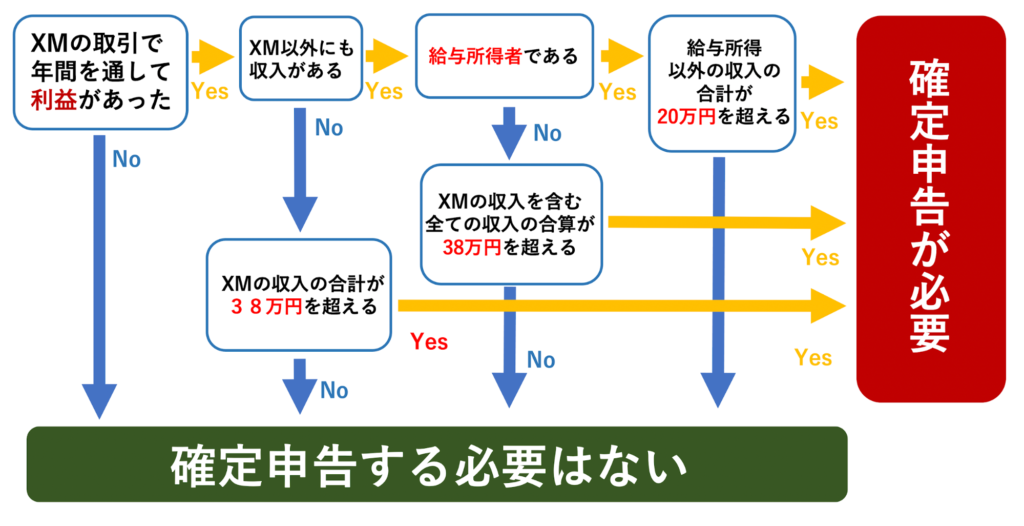

XMで取引をしていても確定申告が必要ない人もいるので、まずはご自身に確定申告が必要なのかを確認しましょう。

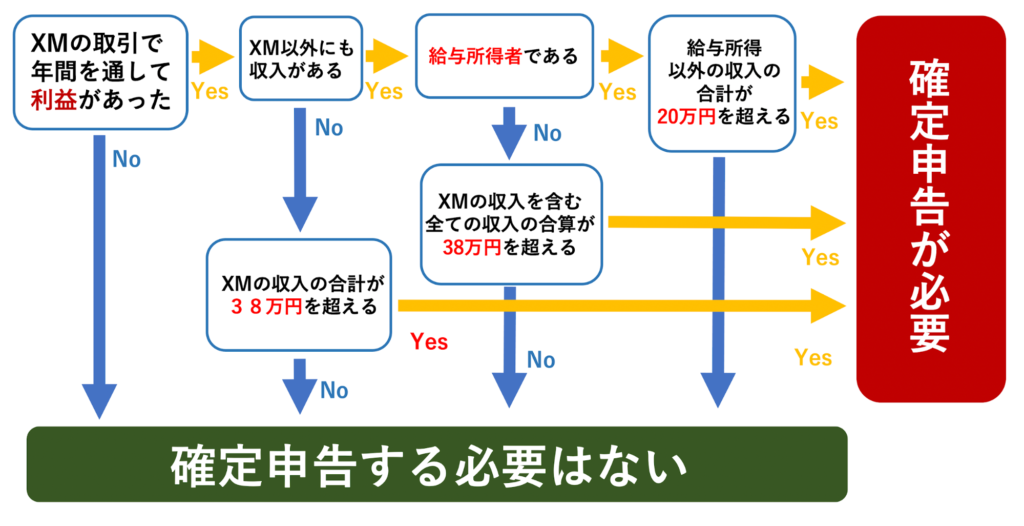

【XMトレーダーのための確定申告判断チャート】

確定申告が必要だと判断できた場合は、2月16日から3月15日の期間内で確定申告を行い、適切に納税を済ませる必要があります。

もしも確定申告を怠った場合は、脱税行為として処罰対象になるので、忘れずに行うようにしてください。

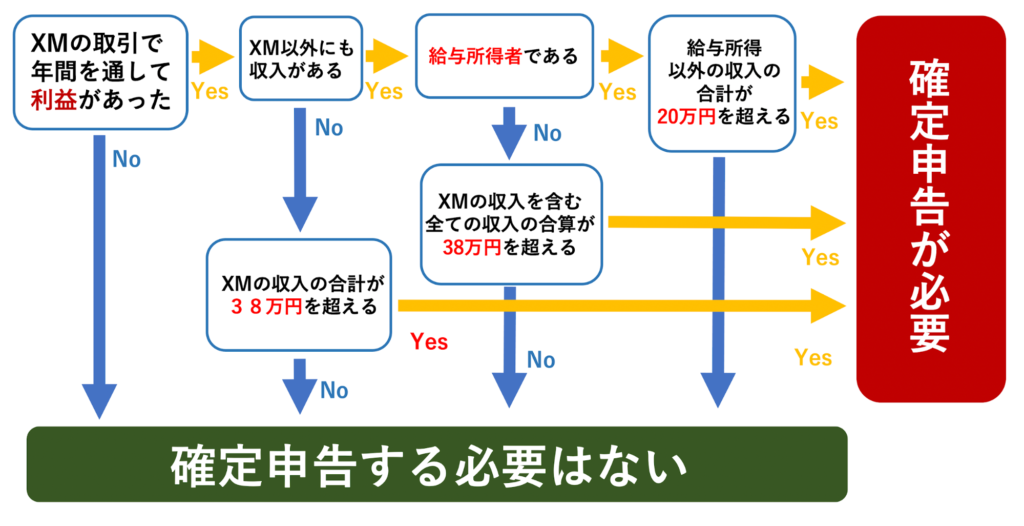

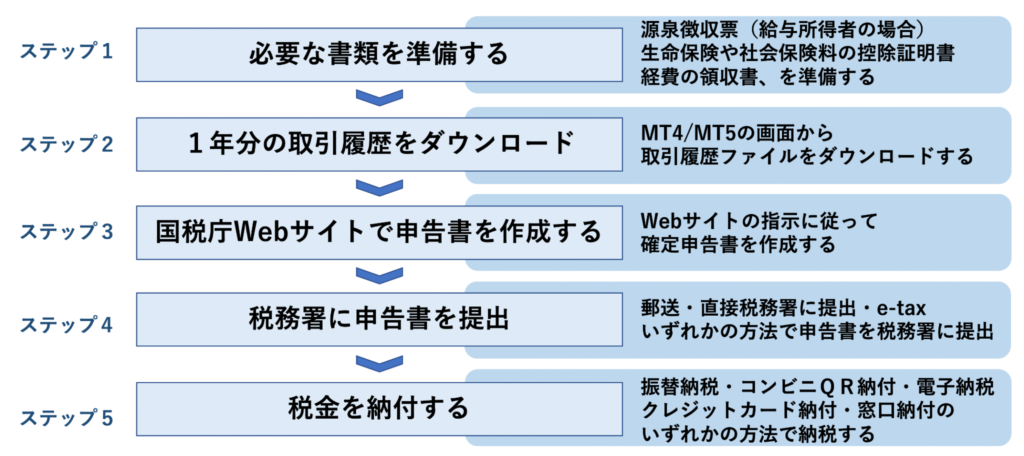

XMの確定申告は、以下の手順で進めます。

| XMの確定申告の進め方 |

| ①必要な書類を準備する |

| ②1年分の取引履歴をダウンロードする |

| ③国税庁Webサイトで申告書を作成する |

| ④税務署に申告書を提出する |

| ⑤納税する |

申告書類はウェブで簡単に作ることができるため、確定申告が初めての方もまったく心配する必要はありません。

ただ、せっかく得たXMの収入を税金で持っていかれるのは悔しいですよね。

そこで本記事では、なるべく多くの資産を手元に残せるよう、納税額を減らせる確定申告のポイントもお伝えしながら、確定申告のやり方について解説する内容をまとめました。

| 本記事を読んで分かること |

| ・XMの確定申告のやり方 ・税金がいくらなのかが分かるシミュレーション ・確定申告でできる節税対策 ・確定申告するときの注意点 |

時間やお金を無駄にすることなく、XMの確定申告を進められるはずです。

ぜひ節税対策を取り入れながら、確定申告を進めてください。

目次

1.【XMトレーダーのための判断チャート】確定申告が必要かを確認しよう

確定申告は、XMトレーダー全員が対象ではありません。

確定申告をする必要があるかどうかは、一定の金額を上回る利益があったかどうかで決まります。

まずは下の判断チャートで、ご自身に確定申告が必要か確認してみてください。

確定申告の必要性は年間利益額によって異なりますが、年間利益額のラインは給与所得者と非給与所得者で異なります。

| 確定申告が必要になる年間利益額 | |

| 給与所得者 会社員、パート、アルバイト | 年間20万円を超えた場合 |

| 非給与所得者 専業トレーダー、専業主婦(主夫)、個人事業主 | 年間48万円を超えた場合 |

ちなみに、フリマやオークション、印税、講演料など、XM以外で『雑所得』に分類される収入を得ている場合、それらの収入とXMの利益を合算して年間利益額を導き出します。

XM以外でも収入を得ている場合は、XMだけの利益額だけで確定申告の有無を確認しないようにしましょう。

| Tips XMの利益が分からない場合の対処法 XMの年間利益額は、MT4やMT5など使っている取引ツールで取引履歴を確認できます。 確認方法の手順はこちらで解説しています。 |

サラリーマンで働く方に特化した税金については、こちらの記事で詳しく解説しています。

参考記事:サラリーマンは海外fx利益20万から税金がかかる!すべきこと全解説

2.XMにかかる税金はいくら?納税額シミュレーション

納税額は確定申告書を作成すれば自動で算出されますが、大体いくらの税金を支払うことになるのか気になりますよね。

XMで年間100万円の利益を得た場合の納税額は、以下になります。

例)XMで年間100万円の利益を得た場合の納税額

| 総納税額 ※所得税や住民税など全て含めた納税額 | |

| 給与所得者 給与所得:500万円 XMの利益:100万円 総所得金額:年間600万円 | ¥935,598 |

| 非給与所得者 収入はXMのみ 総所得金額:年間100万円 | ¥79,092 |

年間所得額の大きさで納税額は異なりますが、年間所得額の1割程度が税金で差し引かれるとイメージし、お金の準備をするとよいでしょう。

ここからは、XMの税金額を算出する方法を紹介します。

2-1.給与所得者の納税額算出方法

まずは会社員やパート、アルバイトなど、会社などに雇用され給与所得がある方の税金を算出してみましょう。

ここで想定する条件は以下です。

| ・職業:給与所得者 ・給与収入:500万円(年収) ・XMの年間利益:100万円 ・社会保険料控除:70万円 ・基礎控除:48万円 |

2-1-1.給与所得控除を減額して課税対象になる給与所得を算出する

まずは給与収入から、給与所得控除を減額し、課税対象になる給与所得を算出します。

給与収入は全額が課税対象となるわけではなく、課税対象となる給与所得は、給与収入から給与所得控除を引いた金額になるからです。

給与所得控除額は以下の表の計算式によって計算されます。

| 給与収入 | 給与所得控除額 |

| 55万円未満 | 55万円 |

| 180万円以下 | 収入金額 × 40% – 10万円 |

| 180万円超~360万円以下 | 収入金額 × 30% + 8万円 |

| 360万円超~660万円以下 | 収入金額 × 20% + 44万円 |

| 660万円超~850万円以下 | 収入金額 × 10% + 10万円 |

| 850万円超 | 195万円(上限) |

給与収入500万円の場合、給与所得控除は以下のとおり算出できます。

¥5,000,000(給与収入)× 20%(税率)+ ¥440,000 = ¥1,440,000(給与所得控除)

そして給与収入500万円からこの給与所得控除額 ¥1,440,000を引いた金額が課税対象になる給与所得です。

| ¥5,000,000(給与収入)− ¥1,440,000(給与所得控除)= ¥3,560,000(課税対象給与所得) |

2-1-2.XMの利益と給与所得を足して総所得額を算出する

上記で算出した給与所得356万円にXMの年間利益を足した金額が総所得です。

| ¥3,560,000(給与所得)+¥1,000,000(海外FXの年間利益)= ¥4,560,000(総所得) |

2-1-3.控除を差し引いて課税所得を算出する

算出した総所得から社会保険料控除(¥700,000)、基礎控除(¥480,000)などを差し引くと、課税所得が算出できます。

| ¥4,560,000(総所得)− ¥700,000(社会保険料控除)− ¥480,000(基礎控除)= ¥3,380,000(課税所得) |

※今回は独身のケースで計算していますが、扶養家族がいる場合は扶養家族手当などがここからさらに差し引かれます。

2-1-4.税金ごとに税率をかけて税額を確認する

上記で導き出した課税所得 ¥3,380,000に税金の種類ごとに設定されている税率を掛ければ、税金額を確認することができます。

【所得税】※330万円を超える課税所得の所得税率は20%

| (¥3,380,000(課税所得)− ¥427,500(控除額))× 20%(税率)= ¥590,500(所得税) |

参考)国税庁|所得税の税率

【住民税】※東京都の場合

| ¥3,380,000(課税所得)× 10%(税率)= ¥338,000(住民税) |

参考)東京都主税局

【復興特別所得税】

| ¥3,380,000(課税所得)× 2.1%(税率)= ¥7,098(復興特別所得税) |

これらすべての税金額を合計すると935,598円が納税額になると算出できます。

所得税 ¥590,500

住民税 ¥338,000

復興特別所得税 ¥7,098

税総額 ¥935,598

2-2.非給与所得者の納税額算出方法

では次に、専業主婦や学生、個人事業主など、給与所得がなく収入がXMの利益のみの場合の方の税金を算出してみましょう。

想定した条件は以下です。

| ・職種:専業主婦・学生、個人事業主 ・海外FXの年間利益:100万円 ・基礎控除:48万円 |

2-2-1.課税所得を算出する

まずは課税所得を算出します。

課税所得は年間利益100万円から基礎控除(¥480,000)を引いた金額です。

| ¥1,000,000(年間利益)− ¥480,000(基礎控除)= ¥520,000(課税所得) |

2-2-2.税金ごとに税率をかけて税額を確認する

上記で導き出した課税所得に税率を掛ければ税額を導き出せます。

【所得税】※課税所得が195万円以下の場合5%、控除は0円

| ¥520,000(課税所得)× 5%(税率)= ¥26,000 (所得税) |

参考)国税庁|所得税の税率

【住民税】※東京都の場合

| ¥520,000(課税所得)× 10%(税率)= ¥52,000(住民税) |

参考)東京都主税局

【復興特別所得税】

| ¥520,000(課税所得)× 2.1%(税率)= ¥1,092(復興特別所得税) |

それぞれの税金を合算した総税金額は79,092円と導き出せます。

所得税 ¥26,000

住民税 ¥52,000

復興特別所得税 ¥1,092

税総額 ¥79,092

ただし、国民年金や健康保険の支払いがある場合は、それらの金額も所得から控除されることになるので、税金額は上記よりも低くなります。

また控除が考慮されたのち、課税所得が一定額以下の場合は住民税が免除されるケースもあります。

例えば東京23区に住む単身者の場合、課税所得が45万円以下の場合は住民税が免除になります。

免除される課税所得額は扶養家族の有無やお住まいの地域によって異なることをふまえておきましょう。

3.【XMの確定申告】5つのステップ

XMの確定申告は5つのステップで行うことができます。

必要書類を集めたあとは、パソコンで手続きを完結させることができます。

確定申告が初めての方でも作業に戸惑うことがないよう、画像付きで解説しているので確認しながら進めてください。

3-1.【XMの確定申告ステップ1】必要な書類を準備する

まずは申告に必要な書類を準備しましょう。

確定申告に必要な書類は以下の3種類です。

- 源泉徴収票(※給与所得者のみ)

- 生命保険や社会保険料の控除証明書

- 経費の領収書

1つずつ解説します。

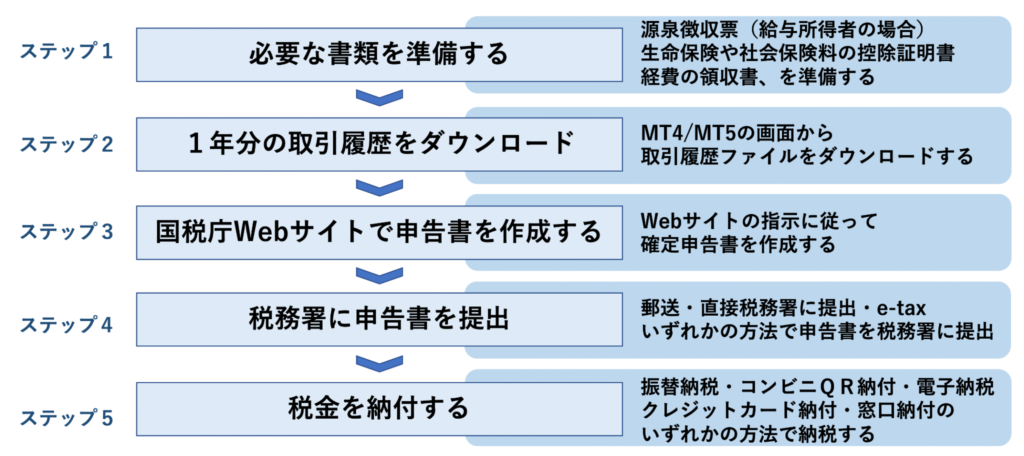

3-1-1.①源泉徴収票(※給与所得者のみ)

源泉徴収票とは、会社が発行する書類です。

例)

年間の給与額や、天引きされた社会保険料、税金、控除合計額が記載されています。

通常では12月までの給与が確定し年末調整が終わったタイミング(12月〜1月)で会社から交付されます。

給与所得者は必要書類となりますので、会社から交付されたら確定申告まで大切に保管しておきましょう。

3-1-2.②生命保険や国民年金など控除証明書

生命保険や国民年金など、控除対象になる支払いがある場合は控除証明書も必要書類となります。

例)

10月〜11月に各会社から控除証明書が送られてきますので確定申告のために保管をしてください。

3-1-3.③経費の領収書

XMでの取引のために支払った経費がある場合は、領収書も大切な必要書類です。

XMの確定申告で認められる経費は以下のものがあります。

- 海外FX関連の書籍の購入費

- 海外FXのセミナーや勉強会の参加費(会場までの交通費を含む)

- パソコンや携帯電話、周辺機器などの料金や修理、メンテナンス費用

- 椅子や机などの購入資金

- 通信費

- 文房具や事務用品代金

全ての領収書を揃え、領収書の金額を合算し、経費の合計を算出しておきましょう。

ちなみに、領収書は確定申告の後も5年間の保管が義務付けられています。確定申告が終わっても処分せず、保管するようにしてください。

3-2.【XMの確定申告ステップ2】1年分の取引履歴をダウンロードする

次にXMの取引履歴をダウンロードします。ダウンロードの仕方は以下のとおりです。

3-2-1.ターミナルを表示する

XMの取引プラットフォームの画面を開き、画面上部の「表示」タブから「ターミナル」を選択してターミナルを表示させてください。

3-2-2.確定申告を行う年度に設定する

次に確定申告を行う年度の取引履歴のみを表示させるための設定をします。

ターミナルの下部にある「口座履歴」タブを開き、右クリックで「期間のカスタム設定」を選択します。

期間のカスタム設定画面が表示されたら「開始」と「終了」に確定申告の年度の1/1〜12/31までの日付を入力します。例えば2024年度分の確定申告を行う場合は「開始」に2024.01.01、「終了」2024.12.31 と入力してください。

入力が終了したら「OK」を押します。

3-2-3.PCに取引履歴を保存する

元の画面に戻ると、対象期間の取引履歴一覧が表示されている状態になります。

ここで再度右クリックを行い、「レポートの保存」を選択してください。画面の指示に従ってPC上にHTMLファイル形式で保存します。

ファイルを開き「Closed P/L」の金額を確認してください。この金額がXMの取引における年間確定損益を示します。

もし書類で提出するのであれば、書類に添付するために印刷をしておきましょう。

e-taxを利用して確定申告を行う場合はパソコンに保存して提出の準備をします。

3-3.【XMの確定申告ステップ3】国税庁のWebサイトにアクセスして申告書を作成する

次に、国税庁のウェブサイトにアクセスして確定申告書を作成します。順を追って1つずつ解説します。

3-3-1.申告書の作成を開始

まずは以下のサイトにアクセスし、作成開始ボタンを押します。

国税庁 確定申告等作成コーナー

作成開始ボタンを押すと提出方法が一覧で表示されるので、提出方法を選んでください。

ちなみに、マイナンバーカードをお持ちであれば、『スマートフォンを使用してe-Tax』が簡単で効率的なのでおすすめです。

※今回は「印刷して提出」を選択したケースで解説を進めます。

利用しているパソコンのOSやブラウザのバージョンの説明が表示されるので、問題がないことを確認して「利用規約に同意して次へ」をクリックしてください。

次画面では作成する年度を選ぶ画面が出ます。確定申告を行う年度をクリックします。

クリックすると、作成する申告書の選択肢が表示されます。XMの確定申告では所得税を選択してください。

次の画面が表示されたら作成開始ボタンをクリックします。

次に生年月日を入力します。「給与以外に申告する収入はありますか」という質問には「はい」を選択してください。

「はい」を選択すると、さらに質問が表示されます。

「給与所得以外に申告する収入はありますか」には「はい」、個人事業主で青色申告の申請をしている場合を除いて、そのほかの質問には「いいえ」を選択してください。

3-3-2.給与所得・事業所得や控除額を入力する

ここからは具体的な所得金額などを入力していきます。

まずは表示された「収入金額・所得金額の入力」の画面で所得金額を入力します。

個人事業主の方は、事業所得欄の「入力する」を、給与所得者で源泉徴収票をお持ちの方は、給与所得欄の「入力する」をクリックしてください。

「入力する」をクリックすると年末調整が済んでいるか、まだ済んでいないか、の質問が表示されます。

ご自身の源泉徴収票を確認し、いずれか適切な方の「入力する」ボタンをクリックしてください。

| 年末調整済みと年末調整済みでない源泉徴収票の見分け方は以下のページをご確認ください。 参照:国税庁|年末調整済みと年末調整済みでない源泉徴収票の見分け方 |

選択を終えたら源泉徴収票の情報を入力してください。源泉徴収票の書式はほとんど同じなので、画面の指示に従って入力を進めてください。

全ての入力が終わったら、画面最下部にある「入力内容の確認」ボタンを押します。

3-3-3.雑所得項目にXMの損益を入力する

次に、XMの損益を入力します。XMの損益は雑所得に該当しますので、雑所得の「業務・その他」の欄の右にある「入力する」ボタンをクリックしてください。

次画面では以下を参考にして入力を行なってください。

| A:種目には「その他」を選択し、その下に「証拠金取引」と入力してください。 B:「業務に該当しますか」の質問には「いいえ」を選択してください。 C:「収入金額」には年間の利益を入力します。「3-2.【XMの確定申告ステップ2】1年分の取引履歴をダウンロードする」で確認した「Closed P/L」の金額を入力してください。 D:XMの取引で生じた必要経費の総額を入力します。 E:源泉徴収税額は記入する必要はありません。未納付の源泉徴収税額にチェックも必要ありません。 F:所得の生ずる場所については、正確には「F20,1st Floor,Eden Plaza,Eden Island,Seychelles」となりますが、全角で28文字以内という制約があるため「Eden Island,Seychelles」と入力してください。 G:こちらには「Tradexfin Limited.」と入力してください。 |

全てを入力し終えたら、画面右下の「入力内容の確認」をクリックします。次画面で入力内容を確認し、問題がなければ次に進んでください。

「収入金額・所得金額の入力」の画面の内容に問題がないことを確認したら右下に表示されている「入力終了(次へ)」のボタンを押して、所得控除の入力画面へ進みます。

3-3-4.所得控除を入力し納付金額を確認する

「所得控除の入力」画面が表示されたら、各種所得控除を入力します。

例えば生命保険などの控除がある場合は「生命保険料控除」の右にある「入力する」ボタンを押して金額や会社名を入力します。

次に表示される「税額控除・その他の項目の入力」は住宅ローン控除などがある場合に入力が必要になりますが、なければ入力せずに右下に表示されている「入力終了(次へ)」のボタンを押してください。

入力が終わると次画面で納税金額が表示されます。

税額を確認したら、右下に表示されている「入力終了(次へ)」のボタンを押して次へ進んでください。

3-3-5.住民税等を入力する

次に住民税に関する情報を入力します。

画面中央の「住民税・事業税に関する事項」をクリックしてください。

次画面では、基本的にページの指示に従って入力すれば問題ありませんが、一点、注意が必要です。

1つ目の入力項目「住民税の徴収方法の選択」の欄に「特別納付」と「自分で納付」の2つの項目があります。

「特別納付」とは給与から天引きで住民税を支払う方法、「自分で納付」とは文字通り自分で住民税を支払う方法のことです。

「特別納付」の場合、自分で支払う手間は無くなりますが、住民税額が会社に知らされることになるため、給与以外の収入があることが会社に知られてしまうことになります。

会社に給与以外の収入があることを知られたくない場合は、「自分で納付」を選択してください。

3-3-6.納付方法を選択する

続いて税金の納付方法の解説および選択画面に遷移します。

納税方法については以下の方法があります。

| 振替納税 | 納税者ご自身名義の預貯金口座から、口座引き落としで納付する方法 |

| ダイレクト納付(e-Taxによる口座振替) | 税務署にダイレクト納付利用届出書を提出して納税者ご自身名義の預貯金口座から口座引き落としで納付する方法 |

| インターネットバンキング等 | インターネットバンキングやATMから納付する方法 |

| クレジットカード納付 | インターネット上で納付する方法 ※納付税額に応じた決済手数料がかかります |

| スマホアプリ納付 | スマホアプリ決済を利用して納付する方法 ※納付できる金額は30万円以下となります。 ※事前にPay払いの残高のチャージが必要です。 |

| コンビニ納付(QRコード) | 納付に必要な情報をQRコードとして作成(印刷)し、コンビニエンスストアで納付する方法 |

| 現金で納付する方法 | 現金に納付書を添えて、納期限までに金融機関(日本銀行歳入代理店)又は所轄税務署で納付する方法 |

参考)国税庁【税金の納付】

3-4.【XMの確定申告ステップ4】税務署に申告書を提出する

作成した確定申告書類を税務署に提出します。

e-Taxを選択した場合は案内に沿ってデータを送信すれば、確定申告を完了することができます。

印刷して提出を選んだ場合、郵便または直接税務署へ提出する方法があります。

それぞれの注意点は以下をご確認ください。

| 郵便の場合 | ・確定申告書は、「信書」に当たることから、税務署又は業務センターに送付する場合には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。 ・一部の税務署では集約処理する“業務センター”宛てにする必要があります。対象の税務署は国税庁のサイトでご確認ください。 ・通信日付印を申告期限内にする必要があります。 ・返信用封筒(宛名をご記入の上、所要額の切手を貼付してください。)を同封してください。 |

| 所轄税務署に直接持参する場合 | ・申告書の控えを持ってご持参ください。 ・税務署の時間外収受箱への投函で提出することもできます。ただし、返信用封筒(宛名をご記入の上、所要額の切手を貼付してください。)を同封する必要があります。 |

参考)国税庁|申告書の提出方法

3-5.【XMの確定申告ステップ5】税金を納付する

確定申告書の提出が完了したら税金を納付します。

XMの納税(=所得税)期限は3月15日となっていますので、期限内に支払いを終えるようにしてください。

ただし、振替納税を選択した場合、振替日は税務署が指定する日付となります。

ちなみに令和6年の振替日は2025年4月23日(火)に設定されています。

期限までに納付ができなかった場合は延滞税を含めて納付する必要があります。

延滞税の算出方法は以下のサイトをご確認ください。

国税庁『延滞税の計算方法』

4.XMの確定申告時に必ず行って欲しい節税対策

XMの確定申告を行う際は、以下4つの節税対策を取り入れることを強くおすすめします。

| XMの確定申告に取り入れられる節税対策 |

| 1.XMで受け取ったボーナスは利益にカウントしない 2.経費を計上する 3.控除の申請を行う 4.他の副業(雑所得)の損失と相殺する |

取り入れることで、納税額を少なくし、手元に残る資産を最大化することが可能になります。

どのように取り入れるのか、1つずつ解説します。

4-1.XMで受け取ったボーナスは利益にカウントしない

XMで受け取ったボーナスは利益に含めずに確定申告を行うようにしてください。

XMのボーナスは課税対象外であることは、XMの公式ホームページでも案内されています。

| Q. XMのボーナスは確定申告の課税対象ですか? A. いいえ、XMで受け取ったボーナスは、MT4/MT5口座のクレジット残高として反映され利益には含まれないため、課税対象外となります。但し、ボーナスを使った取引で発生した利益と口座残高に付与され出金可能なキャッシュバックは、課税対象となりますのでご注意ください。 |

ボーナスを利益としてカウントしてしまうとその分課税対象になる金額が多くなるので、納税額も増えます。

税務署は申請された所得額の中に課税対象外のお金があるかの判断までは確認できないので、ご自身で正しい所得額を申請するようにしましょう。

ただし、ボーナスを使った取引で利益が発生し、出金可能となった際は課税対象になります。

純粋に付与されたボーナスだけが課税対象外になることをふまえ、所得額の確認をするようにしてください。

4-2.経費を計上する

経費を計上することも節税につながるので、漏れなく計上し、申告するようにしてください。

というのも、経費は所得額を低くする役割があるお金です。

XMを利用するうえで必要な経費は全XMトレーダーに認められるため、忘れずに申告するようにしてください。

XMの確定申告で認められる経費は以下のような費用が挙げられます。

- 海外FX関連の書籍の購入費

- 海外FXのセミナーや勉強会の参加費(会場までの交通費を含む)

- パソコンや携帯電話、周辺機器などの料金

- 椅子や机などの購入資金

- プロバイダー料金

- 携帯電話料金など通信費

など、幅広く認められています。

1年分の領収書の総額を確定申告書に書き込めば、自動的に課税所得から差し引かれ、税金が減額されます。

ただし、領収書がなければ経費と認められません。また、申告後も5年間の保管が必要になるので、申告前だけでなく申告後も領収書は大切に保管するようにしてください。

4-3.控除の申請を行う

控除の申請も漏れなく行いましょう。

控除も経費と同様に所得を低くする効果があるからです。

社会保険料や生命保険料の控除は一般的ですが、他にも利用できる控除はあります。

【XMの確定申告で利用できる控除】

| 住宅ローン控除 | 10年以上の住宅ローンを組んで住宅を購入した場合に受けることができる控除です。年末のローン残高の1%に当たる金額が所得税から控除されます。 |

| 扶養控除 | 両親などへの仕送りを行なっている場合、扶養控除として申告することができます。一緒に住んでいる人の場合、その人の所得が38万円以下、生計が別の場合はその人の給与所得103万円以下の場合、控除が認められます。 |

| iDeCo(個人型確定拠出年金) | 毎月の積立金が控除の対象になります。 |

| ふるさと納税 | 寄付額から2,000円をさし引いた金額が所得税から減額されます |

利用している制度があれば該当する控除があるかもしれません。自身が利用している制度を確認し、控除対象であれば申請するようにしてください。

4-4.他の副業(雑所得)の損失と相殺する

XMの収益以外にも雑所得がある場合は、損益を合算して申告することも減税効果が働きます。

そもそも海外FXの所得は、確定申告では「雑所得」という項目に分類されますが、この雑所得は損益を通算して申告ができるという特徴があります。

例えば、以下のような雑所得は、XMの損益と合算することができます。

- 仮想通貨取引や海外先物取引の損益

- アフィリエイトやオークションの損益

- 印税や講師料などの副業の損益

例えば、「海外FXの取引で利益(100万円)が出ているが、仮想通貨取引で損失(50万円)が出ている」という状況であれば、雑所得の利益は50万円として申告ができるのです。

他の損益と合算することで支払う税金を減らすことができるため、海外FX以外にも雑所得がある場合は活用することをおすすめします。

海外FXでできる節税対策について、こちらの記事でも解説しています。

参考記事:誰でも効果が出る海外FXの節税対策!収益を最大化する方法

5.XMで確定申告するときの注意点

XMで確定申告するときに心得てほしい注意点を紹介します。それは以下の2つです。

| XMで確定申告するときの注意点 |

| ・複数口座で取引している場合すべて合算して申告する ・決められた期限までに提出・納税する |

故意ではなくても、遅延や脱税とみなされると罰則の対象となり、さらに重い税金が課されることになります。

手元に残る資産を多くするためにも、注意点をふまえて確定申告を行いましょう。1つずつ解説します。

5-1.複数口座で取引している場合すべて合算して申告する

XMで複数の口座を持って取引している場合は、すべての口座を合算して申告するようにしてください。

「3-2.【XMの確定申告ステップ2】1年分の取引履歴をダウンロードする」の章で解説しているとおり、XMのツールでは年間の取引履歴を出すことはできますが、出力できるのは口座ごとのレポートです。

XMで複数口座持っている場合は、すべての口座で取引履歴をダウンロードし、合算して申告する必要があります。

5-2.決められた期限までに提出・納税する

確定申告書は決められた期限までに提出し、納税を済ませるようにしてください。

提出・納税の期限とは、毎年2月16日から3月15日です。

税金を正しく納めなかった場合、追徴課税として無申告税、重加算税の2種類の税金が用意されています。

| 追徴課税の種類 | 税率 | |

| 無申告税 | 15~20% | 確定申告を怠った場合(忘れていた場合)に通常の税金に加えて支払う |

| 重加算税 | 35~40% | 故意の過少申告・無申告の場合に適用される |

それぞれ通常の税金に加算されて請求されます。支払う税金が高くなるので、期限までに支払えるよう早めに手続きを行うようにしてください。

まとめ

今回はXMの確定申告に特化して詳しく解説しました。

XMで利益のあった人が確定申告の対象になりますが、全ての人が税金を納める必要はありません。

あなたに確定申告が必要かどうかは以下のチャートでご確認ください。

確定申告を初めて行う場合は正しく申告ができるか不安になると思いますが、以下の手順で進めれば申告できます。難しく感じる必要はありません。

ただし、手元に残る資産を多く残すには節税対策を盛り込み、期限までに提出・納税を行うことが大切です。

ぜひ今回の記事を参考にして資産を最大化できる確定申告を行ってください。

コメント