「海外FXは国内FXよりも税金がかなり高いって、本当?」

「税金は、海外FXと国内FX、どちらがお得なの?」

このような疑問をお持ちではありませんか?

海外FXで取引をする場合、税金の仕組みについて知っておくことは、とても大切です。

税金がいくらかかるのか理解しないまま取引を始めると、「こんなに税金がかかるとは思っていなかった!」と慌てることになりかねないからです。

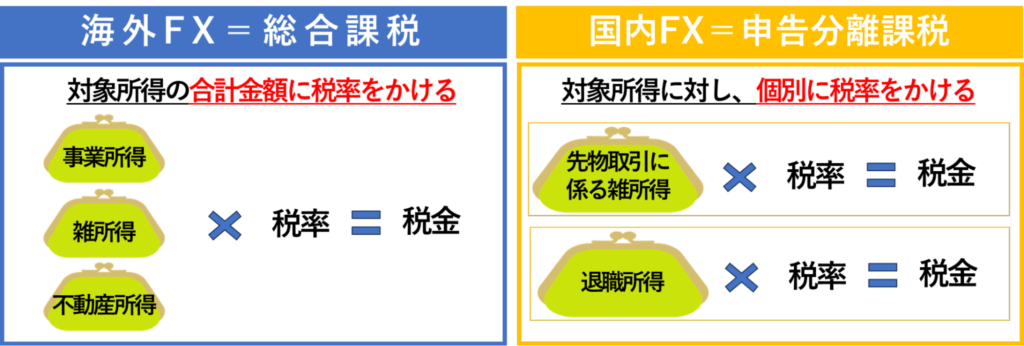

海外FXと国内FXの税金の仕組みは、下記3つの点に関して大きく異なります。

【海外FXと国内FX|税金の仕組みの違い】

| 税金の仕組み | 海外FX | 国内FX |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15%~55% | 20.315%(固定) |

| 損失繰越の可否 | 不可 | 3年間可能 |

中でも注目すべきなのは「税率」で、国内FXの税率が一律20.315%であるところ、海外FXでは最高55%もの税率が適用されます。

ただ、全てのケースにおいて海外FXの方が税金が高いのかというと、そんなことはありません。

年間所得450万円までは海外FXの税金の方が安いため、多くの方が、国内FXで取引をするよりも税金を安く抑えられる可能性があります。

この記事では、海外FXと国内FXの税金の違いに関して、シミュレーションを交えつつ、下記のようなポイントについて重点的にご説明します。

| この記事のポイント |

| ・ 海外FXと国内FXにおける税金の仕組みの違い ・ 海外FXと国内FX、それぞれの税額をシミュレーション ・ 海外FXと国内FX|税率や税金の分岐点はいくらなのか? ・ 海外FXの税金を節税する方法 |

この記事を最後までお読みいただければ、海外FXと国内FXにおける税金の仕組みについて理解を深め、安心して取引を始められるでしょう。

目次 [非表示]

1.海外FXと国内FX|税金の仕組みと違いを解説

海外FXと国内FXにはそれぞれ、税金の仕組みに関して下記のような特徴があります。

【海外FXと国内FX|税金の仕組みの違い】

| 税金の仕組み | 海外FX | 国内FX |

| 課税される金額 | 給与所得者:年間所得20万円以上 非給与所得者:年間所得48万円以上 | |

| 課税されるタイミング | その年の12/31時点で確定している利益 | |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15%~55% | 20.315%(固定) |

| 損失繰越の可否 | 不可 | 3年間可能 |

海外FXと国内FXの税金はそれぞれどのような仕組みになっていて、どのような点が異なるのか、詳しく見ていきましょう。

1-1.海外FX・国内FX共通|いくら稼いだら税金が発生するのか

海外FXも国内FXも、課税対象になる年間所得は同じです。

【FXで課税対象となる年間所得】

| 給与所得者 | 給与所得者:年間所得20万円以上 | |

| 非給与所得者 | 非給与所得者:年間所得48万円以上 | |

■ 給与所得者は年間所得20万円以上で税金が発生!

サラリーマンをはじめとする給与所得者の場合、海外FXおよび国内FXによる年間所得が20万円以上になると、確定申告が必要です。

| Point:所得は利益から経費を差し引いた金額 「所得」とは、利益から経費を差し引いた金額のことをいいます。 例えば、海外FXで年間30万円の利益を得たとしても、経費が20万円かかっていれば「所得」は10万円なので、確定申告の必要はありません。 |

■ 非給与所得者は年間所得48万円以上で税金が発生!

自営業者や専業主婦、無職など非給与所得者の場合、海外FXおよび国内FXの年間所得が48万円以上になると、確定申告が必要です。

給与所得者と金額が異なるのは、「所得税の基礎控除」があることに基づきます。

非給与所得者には48万円の基礎控除があるため、年間所得が48万円未満であれば「所得ゼロ」となり、課税されません。

なお、自営業者が確定申告の要否を判断する際は、「海外FXを含めた合計所得から経費を引いた金額が48万円以上になるかどうか」という基準をもとに考える必要があります。

海外FXで得た利益が48万円以下であっても、自営業の収入を合計した金額から経費を差し引いた額が48万円以上であれば税金が発生しますので、注意が必要です。

| 【注意】利益が1円でもあれば住民税の申告は必要! 給与所得者、非給与所得者ともに、年間1円でも利益が出ていれば、確定申告が不要な場合でも住民税の申告をしなければなりません。 所得税が発生しなくても住民税は発生しますので、注意しましょう。 |

1-2.海外FX・国内FX共通|税金が発生するタイミング

海外FXも国内FXも、税金が発生する(確定する)タイミングはその年の12月31日です。

FXトレードではこまめに利確をするかと思いますが、その度に税金が発生するわけではありません。

税金はあくまでも、12月31日時点において「確定した年間の合計利益」に対して発生します。

含み益が発生しているポジションを保有していたとしても、これを利確しなければ、課税されることはありませんので、覚えておきましょう。

1-3.海外FXと国内FX|課税方法の違い

税金の仕組みに関して海外FXと国内FXで最も大きく異なるのが、「課税方法」です。

海外FXが「総合課税」であるのに対し、国内FXは「申告分離課税」となります。

総合課税とは、給与所得や事業所得など他の所得と海外FXで得た利益をすべて合算し、その合計額に対して課税する制度のことをいいます。

海外FXの利益は「雑所得」に算入されますので、これと他の所得を合算し、その合計額に税率をかけて税額を算出します。

これに対して国内FXで得た利益は「先物取引にかかる雑所得」に算入され、申告分離課税となります。

申告分離課税とは、対象となる所得を他の所得と分離し、個別に税率をかけて税額を算出する制度です。

例)サラリーマンのAさんが[年間500万円の給与所得]と[年間50万円のFXによる利益]を得た場合

![[年間500万円の給与所得]と[年間50万円のFXによる利益]を得た場合の税額例](https://www.q-3.co.jp/fx-media/wp-content/uploads/2024/07/Example-of-tax-amount-in-the-case-of-an-annual-salary-income-of-5000000-and-an-annual-FX-profit-of-500000-1024x238.png)

例えば、サラリーマンのAさんが、年間500万円の給与所得と、年間50万円のFXによる利益を得たとします。

■ 海外FXで年間50万円の利益を得た場合

海外FXで獲得した利益は雑所得に算入され、総合課税の対象となります。

したがって、給与所得500万円と合算した550万円に税率をかけて、税額を算出します。

| 課税対象額550万円×税率30%=税金165万円 |

■ 国内FXで年間50万円の利益を得た場合

国内FXで獲得した利益は、申告分離課税の対象です。

したがって、50万円に税率20.315%をかけて税額を算出します。

次に、給与所得は総合課税の対象ですので、500万円に税率をかけ、税額を算出します。

そして、これらの税額を合わせた金額が、Aさんがこの年に支払うべき税金となります。

| (申告分離課税対象額50万円×税率20.315%)+(課税対象額550万円×税率30%)=税金160万1,575円 |

このように、課税方法が異なれば、収入が同じでも支払うべき税額に違いが生じます。

これから海外FXを始める方は、「国内FXとは課税方法が違うのだ」ということを理解しておきましょう。

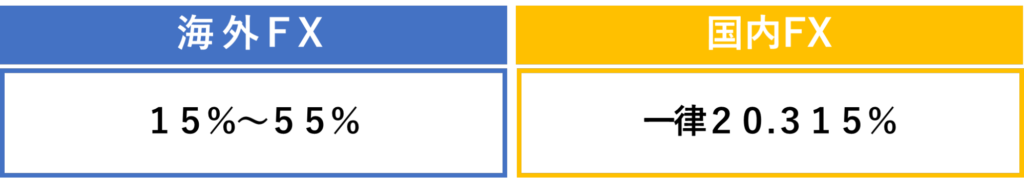

1-4.海外FXと国内FX|適用される税率の違い

海外FXと国内FXでは、適用される税率も異なります。

上述のように、海外FXで得た利益は総合課税の対象ですので、適用される税率は年間所得に応じて15%~55%となります。

一方、国内FXで得た利益は申告分離課税の対象ですので、適用される税率は年間所得に関係なく、一律20.315%です。

年間所得額に応じた海外FXの税率は、下表をご参照ください。

【年間所得金額別|海外FXで適用される税率一覧】

| 年間所得金額 | 税率(所得税+住民税) | 控除額 |

| 195万円未満 | 15% | 0円 |

| 195万円~330万円未満 | 20% | 9万7,500円 |

| 330万円~695万円未満 | 30% | 42万7,000円 |

| 695万円~900万円未満 | 33% | 63万6,000円 |

| 900万円~1,800万円未満 | 43% | 153万6,000円 |

| 1,800万円~4,000万円未満 | 50% | 279万6,000円 |

| 4,000万円以上 | 55% | 479万6,000円 |

年間所得が330万円を超えると、国内FXで得た利益に適用される税率を超え、税金が高くなる場合があります。

国内FXの税金について詳しくはこちらの記事で解説しています。

参考記事:国内FXの税金は20.315%|タイプによって異なる利益ライン

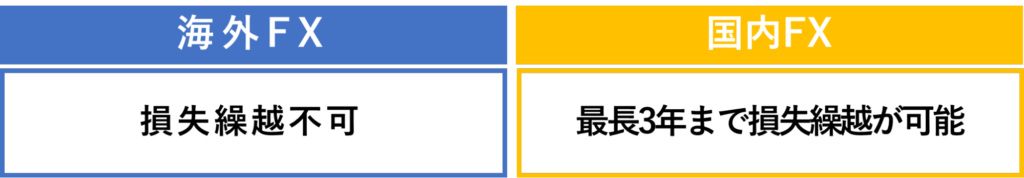

1-5.海外FXと国内FX|損失繰越の可否における違い

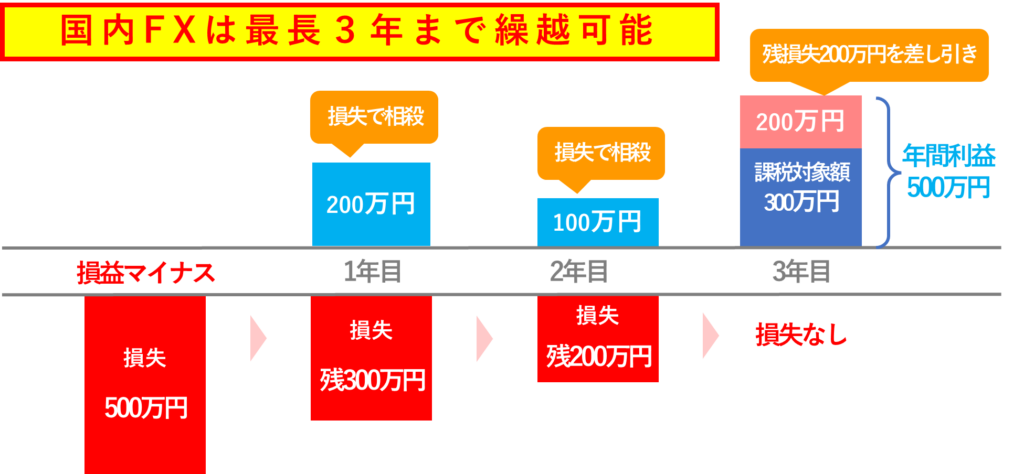

海外FXではその年の損益がマイナスでも損失繰越できませんが、国内FXは最大3年間の損失繰越が認められています。

■ 損失繰越とは?

損失繰越とは、その年に損失が発生した場合に、これを翌年以降に繰り越せる仕組みのことをいいます。

例えば、国内FXをして500万円の損失が出た場合、翌年以降、これを最長3年間繰越すことが可能です。

繰越期間中に残損失を上回る利益を得た場合は、残損失を差し引いた金額が課税対象額となります。

2.【シミュレーション】海外FXと国内FXの税金を算出

「FXでどのくらい稼いだら、いくら税金を払わなければならないのか」具体的に計算してみると、実際の納税額をイメージしやすくなりますよね。

そこでこの章では、同じ条件(年間所得・年間利益)のもと、海外FXと国内FXで支払うべき税額にどのくらいの違いが生じるのか、シミュレーションしてみたいと思います。

2-1.年間給与所得270万円・FXの年間利益50万円の場合

給与所得者の年間給与所得が270万円、FXで稼いだ年間利益が50万円だったとします。

このケースにおいて、FXの収入が海外FXによるものか国内FXによるものかで、支払うべき税額には下記のような違いが生じます。

【試算結果】

| 海外FX | 国内FX | |

| 総合課税 | 64万円 (320万円×20%) | 54万円 (270万円×20%) |

| 申告分離課税 | - | 10万1,575円 (50万円×20.315%) |

| 控除額 | 9万7,500円 | 9万7,500円 |

| 合計税額 | 54万2,500円 | 54万4,075円 |

年間所得の合計は同じでも、課税方法や適用税率が異なれば、支払うべき税額に違いが生じることがわかります。

2-2.給与所得500万円・FXの年間利益200万円の場合

上のシミュレーションでは、税額にわずかな違いしか生じませんでした。

では、年間所得がもう少し増えると、支払うべき税額はどのように変化するでしょうか。

次は、年間給与所得500万円、FXの年間利益が200万円の場合の税額を計算してみたいと思います。

このケースでは、FXの収入が海外FXによるものか国内FXによるものかで、支払うべき税額に下記のような違いが生じます。

【試算結果】

| 海外FX | 国内FX | |

| 総合課税 | 231万円 (700万円×33%) | 150万円 (500万円×30%) |

| 申告分離課税 | - | 40万6,300円 (200万円×20.315%) |

| 控除額 | 42万7,000円 | 42万7,000円 |

| 合計税額 | 188万3,000円 | 147万9,300円 |

年間所得は同じでも、FXによる利益が海外FXで得たものか国内FXで得たものかによって、支払うべき税額に40万円以上もの差が生じています。

「1-4.海外FXと国内FX|適用される税率の違い」でご説明したように、海外FXで得た利益は総合課税の対象で、適用税率は所得額に比例して上がるため、所得が増えれば増えるほど、税金が割高になってしまうのです。

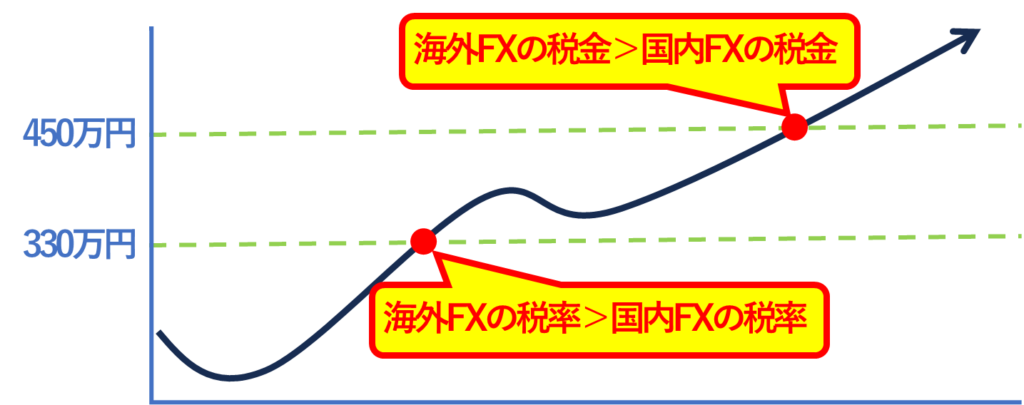

3.海外FXと国内FX|税金はどちらがお得?分岐点は450万円

海外FXの税率は5%~55%ですので、年間所得が少なければ、国内FXよりも税金面でお得です。

ただ、年間所得が330万円を超えると国内FXよりも税率が高くなり、年間所得が450万円を超えると税額も高くなります。

海外FXと国内FXの税金の違いについてより深く理解するために、ここでは、

- 海外FXの税率が国内FXよりも高くなる分岐点

- 海外FXの税金が国内FXよりも高くなる分岐点

上記2つのポイントについて詳しく見ていきましょう。

3-1.海外FXの税率が国内FXの税率を上回るのは年間所得330万円から

海外FXの税率が年間所得に応じて15~55%であるのに対し、国内FXの税率は年間所得にかかわらず一律20.315%です。

そのため、年間所得が少なければ海外FXの方が適用される税率が低いのですが、年間所得が330万円以上になると、国内FXよりも税率が高くなります。

【海外FXと国内FXの税率一覧】

| 年間所得金額 | 海外FX | 国内FX |

| 195万円未満 | 15% | 20.315% |

| 195万円~330万円未満 | 20% | |

| 330万円~695万円未満 | 30% | |

| 695万円~900万円未満 | 33% | |

| 900万円~1,800万円未満 | 43% | |

| 1,800万円~4,000万円未満 | 50% | |

| 4,000万円以上 | 55% |

ただ、税率が高いから税金も高くなるのかというと、そうとも言い切れません。

というのも、所得税には「税額控除制度」があり、所得に応じて一定額を控除してもらえます。

そのため、控除額によっては、国内FXより税額が高くても、実際に支払う税額は安くなる場合があります。

下表は、年間所得に応じて適用される税率と控除額をまとめたものです。

【年間所得金額別|海外FXの税率と控除額一覧】

| 年間所得金額 | 税率(所得税+住民税) | 控除額 |

| 195万円未満 | 15% | 0円 |

| 195万円~330万円未満 | 20% | 9万7,500円 |

| 330万円~695万円未満 | 30% | 42万7,000円 |

| 695万円~900万円未満 | 33% | 63万6,000円 |

| 900万円~1,800万円未満 | 43% | 153万6,000円 |

| 1,800万円~4,000万円未満 | 50% | 279万6,000円 |

| 4,000万円以上 | 55% | 479万6,000円 |

年間所得が多くなると、その分、控除額も大きくなることがわかります。

「いくら以上稼いだら海外FXの方が税金が高くなるのか」考える際は、税額控除も含めた税額を算出したうえで比較しなければなりません。

3-2.海外FXと国内FX|税額の分岐点は年間所得450万円

海外FXの税金が国内FXの税金を上回る分岐点は、「年間所得450万円」です。

下表は、海外FXの税額と国内FXの税額を、年間所得別にまとめたものです。

【年間所得金額別|海外FXと国内FXの税額一覧】

海外FXの方が税率は高いものの、控除額があるため年間所得450万円までは、国内FXよりも税額が少ないことがわかります。

海外FXのデメリットとしてよく言われる”税金高すぎ問題”ですが、年間利益が450万円未満であれば、海外FXの方がお得なのです。

また、海外FXには国内FXにない、様々なメリットがあります。

| 海外FXのメリット |

| ・ ゼロカットにより追証のリスクなしで取引できる ・ ハイレバレッジ取引ができる ・ 取引可能な通貨ペアの種類が豊富 |

確かに海外FXは、年間所得450万円を超えると税金が高くなってしまいます。

ただ、ハイレバレッジ取引やマイナー通貨ペアの取引によって、国内FXではあり得ないほど大きく稼げる可能性があるのも事実です。

海外FXのハイレバレッジ取引について詳しくはこちらの記事で解説しています。

参考記事:FXのハイレバレッジ=危険は嘘!初心者にも分かりやすく解説します

海外FXのメリット・デメリットについて詳しくはこちらの記事で解説しています。

参考記事:【海外FX】初心者が知るべきメリット・デメリットと業者の選び方

税金の問題を理由に海外FXを敬遠している方は、あまり神経質に考えすぎず、一度、取引してみてはいかがでしょうか。

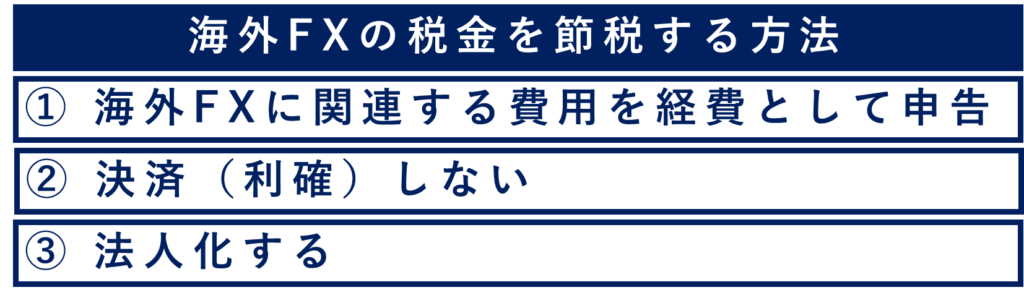

4.海外FXの税金を節税する方法

海外FXの税金をなるべく安く抑えるならば、下記4つの節税方法を実践してみましょう。

海外FXにおいて「所得が増えると税率が上がる」という事実はどうしようもありませんが、上記の節税方法を実践することにより、税額を安く抑えることは可能です。

海外FXの税金に悩んでいる方は、ここでご紹介する3つの節税方法を検討してみてはいかがでしょうか。

4-1.海外FXに関連する費用を経費として申告

海外FXにかかる税金を節税するにはまず、運用にかかった費用を経費として計上する対策が有効です。

対象となるのは、下記のような費用です。

| 海外FXの必要経費として算入できる項目 |

| ・ 取引に利用するパソコンやスマートフォンの代金 ・ インターネットの通信費 ・ FXに関連する書籍の購入費 ・ FXに関連するセミナーの受講料、交通費、宿泊費など ・ 自動売買システム(EA)の購入費用 ・ 仮想サーバー(VPS)の利用料 |

自宅でトレードをしている方の場合、家賃や光熱費の一部も、経費として申告できる可能性があります。

海外FXの税金は、年間所得に税率をかけて算出しますが、この年間所得は「年間利益-必要経費」によって算出します。したがって、必要経費を漏れなく申告すれば、課税対象となる年間所得が少なくなり、その分、税金を安く抑えられます。

海外FXをする方は上記のような支出の領収証をきちんと保管しておき、確定申告をする際、漏れなく経費へ算入しましょう。

海外FXの確定申告について詳しくはこちらの記事で解説しています。

参考記事:【完全ガイド】海外FXの確定申告|申告手順と節税のコツ

4-2.利確しない

海外FXの税金を安く抑えるには、利確しない、というのも一つの方法です。

個人で海外FXをする場合、決済(=利確)をして初めて、課税対象となります。

保有するポジションにどれだけ多くの含み益があったとしても、これを決済するまでは課税されません。

海外FXにおいて課税対象になるのは、その年の12月31日時点で確定している利益です。

例えば、長期間ポジションを保有している方で、その年は既に多くの利益が確定しているという方は、ポジションをそのまま持ち越し、年が明けてから利確することを検討してみてはいかがでしょうか。

海外FXの節税方法について詳しくはこちらの記事で解説しています。

参考記事:

誰でも効果が出る海外FXの節税対策!収益を最大化する方法

海外FXで個人事業主になるメリットなし!効果的な節税テクを紹介

4-3.法人化する

海外FXで年間900万円以上、安定的に稼げるようになってきたら、法人化を視野に入れてみましょう。

下表をご覧ください。

【年間所得別|海外FXで適用される税率一覧】

| 年間所得 | 個人 | 法人 |

| 800万円超~900万円 | 33% | 36.8% |

| 900万円超~1,000万円 | 43% | 36.8% |

| 1,000万円超~1,800万円 | 43% | 36.8% |

| 1,800万円超~4,000万円 | 50% | 36.8% |

| 4,000万円超 | 55% | 36.8% |

個人の場合、年間所得に応じて最大55%まで税率が上がりますが、法人の場合、年間所得が800万円を超えると税率は36.8%のままです。

また、法人は個人よりも経費に算入できる範囲が広いですし、損益通算や損失繰越も可能です。

もちろん、法人の設立や維持には最低でも50~100万円程度の経費がかかりますので慎重に判断する必要はあります。

ただ、一つの目安として毎年コンスタントに1,200万円以上稼げているならば、法人化した方が税金面ではお得ですよ!

海外FXにおける法人化について詳しくはこちらの記事で解説しています。

参考記事:【徹底解説】海外FX法人化で節税効果があるタイミングと条件

まとめ

海外FXと国内FXでは、課税方法や税率、損失繰越の可否などの点において、下記のような違いがあります。

【海外FXと国内FX|税金の仕組みの違い】

| 税金の仕組み | 海外FX | 国内FX |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15%~55% | 20.315%(固定) |

| 損失繰越の可否 | 不可 | 3年間可能 |

海外FXで獲得した利益は雑所得に算入され、総合課税の対象となるため、年間所得が増えれば増えるほど、税率が上がります。

これに対して国内FXで獲得した利益は申告分離課税の対象であるため、いくら課税でも税率は一定です。

そのため、年間所得が450万円を超えると、所得控除を利用しても、海外FXの方が国内FXよりも、税金が高くなってしまいます。

ただ、海外FXには国内FXにない様々なメリットがありますし、下記のような方法で節税をすることも可能です。

税金の仕組みについて知っておくことはとても大切ですが、「税金が高い」ことだけを理由に様々なメリットのある海外FXを敬遠する必要はありません。

年間所得450万円までは国内FXよりも税金を安く抑えられますので、まずは気軽な気持で海外FXを始めてみてはいかがでしょうか。

コメント