FXにおけるレバレッジとは、担保となる証拠金を元手に証拠金の何倍もの金額の取引ができる仕組みのことを言います。

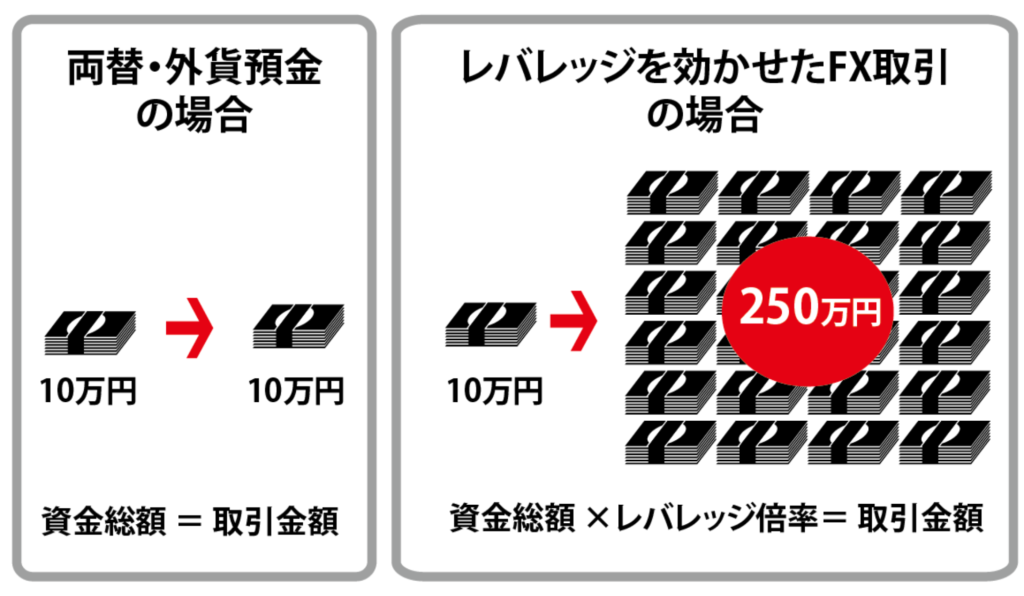

一般的な外貨預金や両替であれば、例えば10万円で取引ができるのは10万円分の外貨にすぎません。

これに対してレバレッジを効かせたFX取引では、この10万円を元手に、何倍もの規模の取引ができるようになります。

証拠金の何倍の取引ができるかという倍率のことをレバレッジ倍率といい、この倍率は国内FXであれば最大で25倍まで選択することができます。

つまり10万円を元手(証拠金)とすることで、25倍の250万円までの取引ができると言うことです。

FXではレバレッジをかけることによって、限られた資金をより効率的に利用し、投資効果を格段に上げることができます。

ただしレバレッジ倍率を上げれば、取引のリスクも相対的に増大することを忘れてはいけません。レバレッジ倍率25倍の取引であれば、儲けも25倍になりますが、損失も25倍になるということです。

もちろんこのリスクに対処する対処を怠れば、予想外の大きな損失を被ることにもなりかねません。特にレバレッジを利かせた取引を行ったことがないFX初心者は注意が必要です。

そこで今回は、

- レバレッジとは?

- レバレッジのメリット・デメリット

- レバレッジを効かせた取引で注意すべき3つのポイント

について詳しく解説していきます。

この記事を読めばあなたも、FX取引のレバレッジについて正しい知識を持ち、安全なFX取引ができるようになりますよ。

1.レバレッジとは?

まずはレバレッジの基本的な内容について、以下のポイントから解説してきましょう。以下の3つのポイントからレバレッジの原理と基礎知識をわかりやすく解説していきます。

一つずつ解説します。

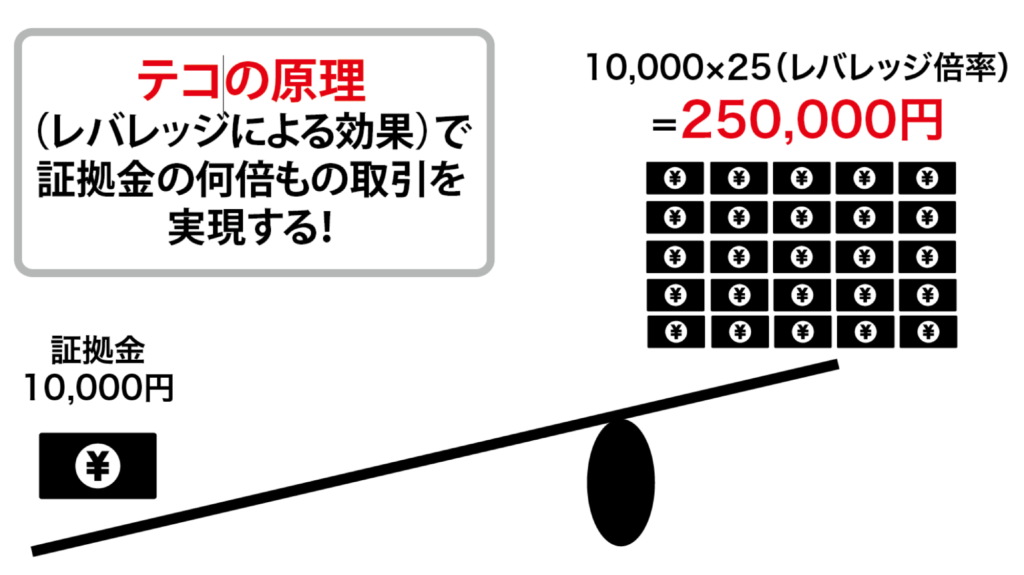

1-1.レバレッジはテコの原理を利用して大きな資金を動かす

冒頭でお伝えした通りレバレッジとは担保となる証拠金の金額を超えて、規模の大きな取引ができる仕組みのことです。

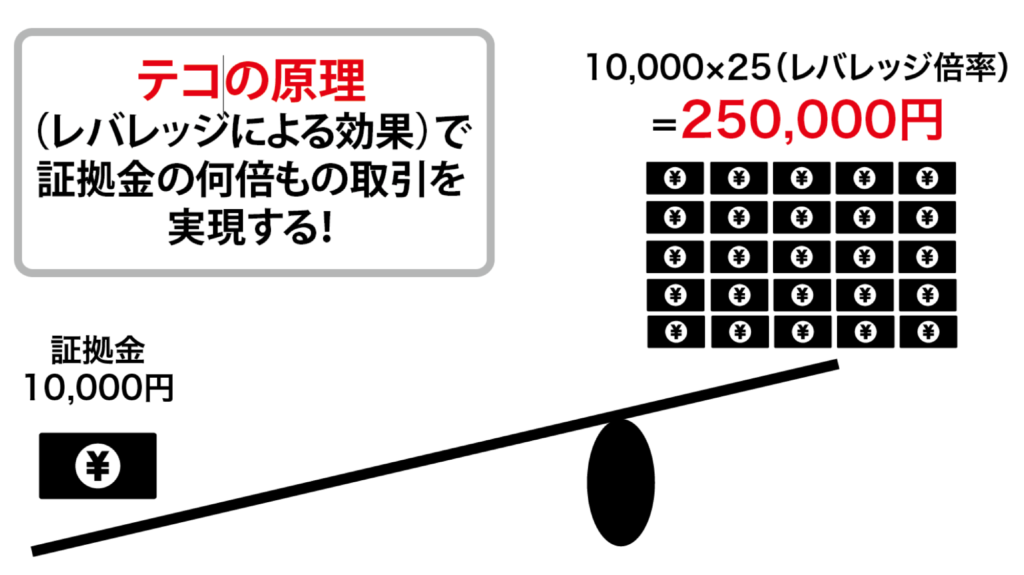

このレバレッジの仕組みは、よく「テコの原理」を利用して説明されます。

そもそもレバレッジという言葉は「てこ(梃子)」を意味する「レバー」が語源で、レバレッジ「Leverage」はテコの原理そのものを指す英語の単語です。

テコの原理は小さい力で、より大きなものを持ち上げることができる原理ですが、レバレッジの原理もこれと同じです。

つまりレバレッジは担保となる証拠金の力を何倍にも増幅し、少ない資金でより効率的な投資を実解する仕組みなのです。

1-2.国内FXの最大レバレッジ倍率は25倍・海外FXなら制限なし!

レバレッジ倍率は国内FXなら最大25倍です。海外FXに倍率の制限がないため、さらに高い倍率を設定する業者がたくさんあります。

| レバレッジ倍率 | |

|---|---|

| 国内FX | 最大25倍 |

| 海外FX | 制限なし 最大1000倍〜5000倍 |

レバレッジ規制は2010年に投資家保護の目的で導入された制度です。後に「3.レバレッジのデメリット」でも詳しく解説していますが、レバレッジをかけることには当然リスクも存在し、レバレッジ倍率が高ければ高いほど、そのリスクも倍増します。

例えばレバレッジ10倍の取引を行えば、利益が出た場合は10倍の利益になりますが、当然、損失が出た場合、その損失の金額も10倍になります。

このため政府は、高いレバレッジ倍率によって投資家が過度な損失を出すことを防ぐため、2010年にレバレッジ倍率を最大25倍と定めました。

これに対して海外FXにはレバレッジ倍率に制限がありません。

海外FX業者は国内FX業者とは違い、海外に事務所を置く海外の業者であるため、日本の国内法に縛られることなく、自らレバレッジ倍率を倍率を自由に決定することができるためです。

このため海外FX業者は、多くの顧客を獲得するために、競ってレバレッジ倍率を高く設定します。レバレッジ倍率が上がれば上がるほど、少額の資金で一攫千金を狙うことができるため、トレーダーには人気が高いためです。

実際、海外FXは国内FX業者とは比較にならないほど高いレバレッジ倍率が設定されています。レバレッジ倍率1000倍という業者はザラで、3000倍まで設定できる業者も存在します。

もちろんレバレッジ倍率1000倍であればリスクも1000倍になります。ただし海外FXにはゼロカット システムというリスクをヘッジできる仕組みが用意されており、損失を限定できるよう配慮されています。これについては「5.海外FXならハイレバレッジ取引を安全に行うことができる」でも詳しくお伝えしますので、興味のある方は是非ご確認ください。

1-3.レバレッジの計算方法

次に、レバレッジの計算方法についてみていきましょう。取引におけるレバレッジ倍率の計算は以下の計算式で行います。

(取引通貨の価格 × 取引数量)÷ 証拠金額 = レバレッジ倍率

例えばドル円の取引を行なったとします。1ドル=100円のレートで2000ドルの取引を100ドルの証拠金で行なったと仮定すると、

(100円(取引通貨の価格) × 2000(取引数量)÷ 10000円(証拠金) = 20(レバレッジ倍率)

となり、この取引におけるレバレッジ倍率は20倍ということになります。

ただし実際の取引では、レバレッジ倍率を設定してから取引を行うケースがほとんどです。FX業者の講座であらかじめレバレッジ倍率を設定し、取引を行います。その場合、証拠金額によって最大取引金額が算出されることになります。

証拠金額 × レバレッジ倍率 = 最大取引量

例えば上の例と同じ、ドル円の取引を行う場合レバレッジをあらかじめ25倍に設定すると

10000円(証拠金) × 25倍(レバレッジ倍率) = 250万円(最大取引量)

ということになります。

また取引に必要な証拠金額を求める場合は以下の式を利用します。

希望する取引額 ÷ レバレッジ倍率 = 必要証拠金

必要証拠金とは、その取引に最低限必要な証拠金の金額のことです。

たとえば100万円の取引をレバレッジ25倍の環境で行いたいときに必要な証拠金学は

100万円(希望する取引額) ÷ 25倍(レバレッジ倍率) = 4万円(必要証拠金)

つまりこの場合、最低4万円の証拠金があれば100万円の取引ができるということになります。

2.レバレッジのメリット

では次に、レバレッジのメリットについて以下の2つのポイントから確認しましょう。

一つずつ解説します。

2-1.資金を効率的に運用できる

レバレッジの最も大きな特徴は、証拠金の金額より大きな金額の取引ができるということです。同じ資金の取引で利益を何倍にもできるということを意味します。

つまり極めて効率的に投資を行うことができるというわけです。

もちろんこの効率は、レバレッジ倍率が高ければ高いほど効果的です。

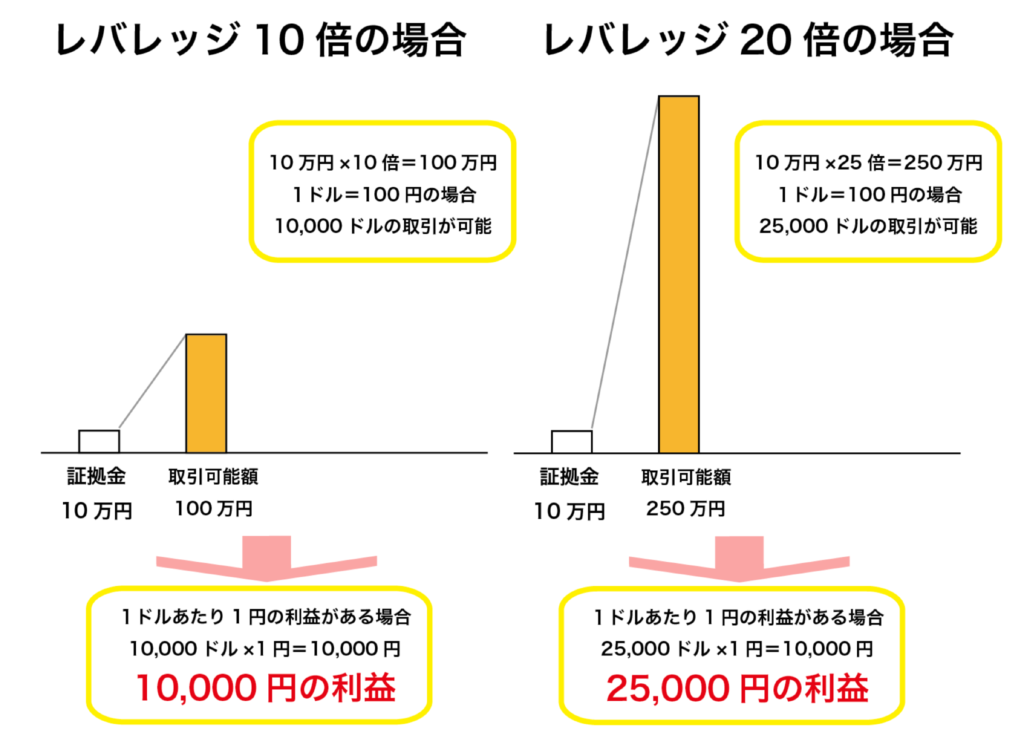

例えば証拠金10万円で1ドル100円のレートでドルを買い、101円で売ることで1ドルあたり1円の利益を出したとします。この場合の利益をレバレッジ倍率10倍と25倍で比較してみましょう。

同じ取引でも、レバレッジ10万円であれば10,000円の儲けであるところ、25倍のレバレッジであれば

25,000の儲けになります。

つまりトレードで利益が出た場合、取引のレバレッジ倍率が高ければ高いほどその利益は大きくなり、投資の効率が高まるということになります。

2-2.少ない資金で取引が可能

資金効率を上げることができることによって、少額でも十分に利益を上げる投資を行うことができる環境が作られます。

実際にレバレッジ25倍であれば、10万円の証拠金で250万円の取引が可能になるわけです。この状況で1%の利益を上げることができれば25,000の利益、つまり証拠金の25%という高い利益率を実現することができます。

10万円の1%はわずか1,000円ですから、レバレッジがなければ投資としての旨味はほとんど発生しないと言っていいでしょう。

つまりレバレッジによって少ない資産でも十分に利益を上げる投資を実現できるというわけです。

FXは誰でもすぐに始めることができる

投資で利益を上げるためにはある程度のまとまった元手を用意しなければいけない、と考える人も多くいます。実際に株取引や不動産投資などの投資手法ではある程度の資金がなければ始めることもできません。

これに対してFX取引は、レバレッジを効かせることで、実際の資金の何倍もの取引ができるため、少額での投資でも十分に利益を上げることができる環境が整えられています。

特に少額から始められるサービスについては各社が力を入れ始めており、なんと100円から取引を始めることができる業者も存在します。

この点からもFX取引は、最も敷居が低く始めやすい投資手法の一つであると言えます。

3.レバレッジのデメリット

次にレバレッジに存在するデメリットも見ていきましょう。以下の2つのポイントから確認していきます。

一つずつ解説します。

3-1.倍率に応じて損失のリスクも拡大する

最も大きいリスクはレバレッジ倍率の高さによって、取引のリスクも増大するという点です。

レバレッジがかかることによって取引の利益が倍増する状況では当然ですが、損失も同様に倍増します。「2-1.資金を効率的に運用できる」で示した図は、そのまま損失のケースにも当てはまります。

例えばレバレッジ10倍で1万円の損失がある取引の場合は、レバレッジ25倍では25,000円の損失になるわけです。

レバレッジを効かせた取引を行う際には、リスクも同様に大きくなっているということを決して忘れてはいけません。

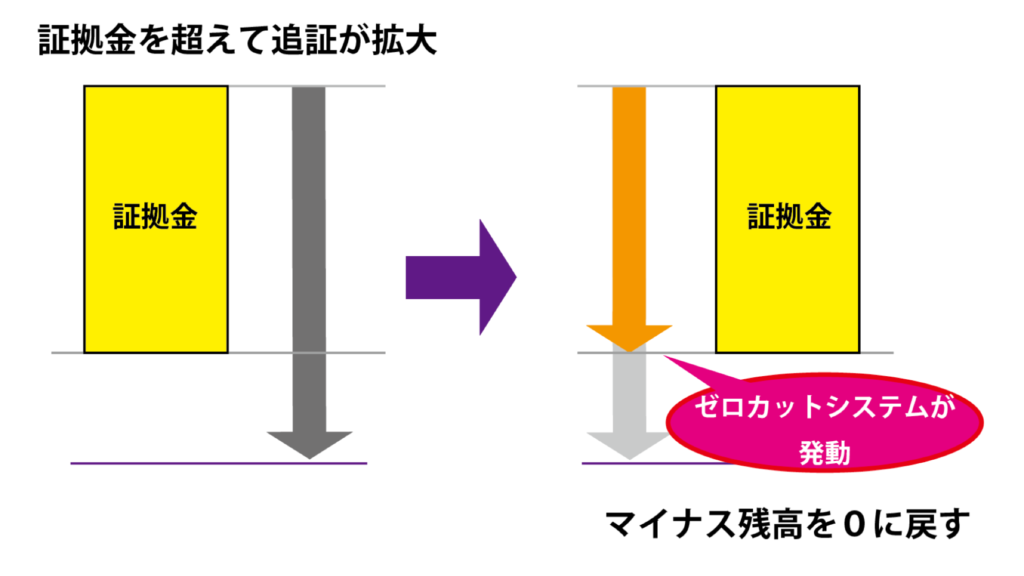

3-2.追証の危険性がある

さらにレバレッジを利かせた取引を行う際に忘れてはいけないデメリットとして、追証の問題があります。

追証とは追加証拠金のことで、損失によって証拠金が目減りした際に、追加で入金しなくてはいけない証拠金のことを言います。

その取引を維持するために最低限必要な証拠金の金額の事を必要証拠金と言います。取引を行う際は、口座に入金されている証拠金が、取引に必要な必要証拠金の金額を常に上回っている必要があります。

またこの必要証拠金をもとに、証拠金維持率が算出されます。証拠金維持率とは、証拠金額全体にしめる取引を行っているポジションの必要証拠金の割合のことです。

国内FXの場合、一般的に、この証拠金維持率を100%に維持することが求められます。

例えば口座に10万円の証拠金を入金し、100万円の取引をレバレッジ倍率25倍で行っていたとします。

100万円の取引をするために最低限必要な証拠金(必要証拠金)は

100万円 ÷ 25倍(レバレッジ倍率)=4万円

つまり4万円が、この取引に絶対に必要な必要証拠金の金額ということになります。これに対して口座には10万円の証拠金が入金されていますので、この段階での証拠金維持率は

10万円(証拠金総額)÷ 4万円(必要証拠金)× 100(%)= 250%

となり、この段階での証拠金維持率は250%ということになります。

ただし、証拠金の金額は未決済のポジションの損益によって常に変動しているという点を忘れてはいけません。

例えば、同じ状況でポジションに8万円の損失が発生した場合、

10万円 - 8万円 = 2万円

つまり、この段階で有効な証拠金は2万円まで目減りしています。証拠金2万円の場合の証拠金維持率は

2万円(証拠金総額)÷ 4万円(必要証拠金)× 100(%)= 50%

ということになるため、証拠金維持率を100%に回復するための追証が発生してしまうことになります。

追証が発生した場合、一般的には翌営業日までにこの追証を解消しなければいけません。解消できなければさらに翌日、ポジションが強制決済されることになります。

追証の危険性についてのさらに詳しい内容については、以下のページでも詳しく解説しています。ぜひご確認ください。

「FXの追証とは?発生する4つのケースと知るべき追証のリスクを解説」

レバレッジ倍率を極端に恐れる必要はない

レバレッジ倍率は高ければ高いほど取引のリスクが増すことについてはお伝えしましたが、レバレッジの高さを過度に心配する必要はありません。

ハイレバレッジ取引のリスクは同じ証拠金で取引の規模が大きくなるという点にあります。

これは反対に言えば、取引の規模を適切に保てば、レバレッジ倍率にかかわらずリスクを低く抑えることができるということでもあります。

例えば証拠金10万円でできる取引は、レバレッジ10倍であれば100万円、レバレッジ25倍であれば250万円になりますが、レバレッジ25倍の取引の規模を100万円まで縮小すれば、そのリスクはレバレッジ10倍で100万円の取引を行なった場合と変わりません。

次章でさらに詳しく解説していますが、FXのリスクを考える上で大切なのは、レバレッジの倍率自体ではなく、レバレッジと取引金額との関係であるということです。

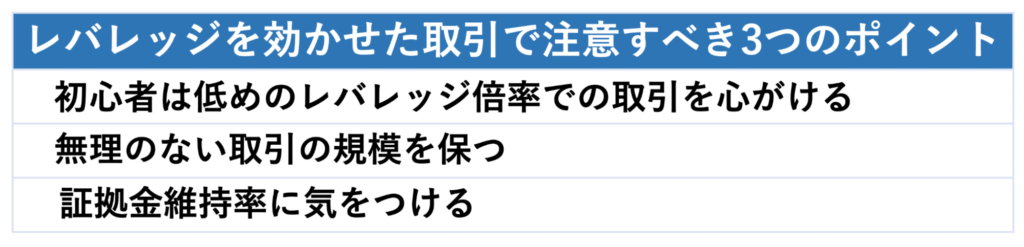

4.レバレッジを効かせた取引で注意すべき3つのポイント

前章で確認したデメリットやリスクを回避して、安全にFX取引を行うためには以下の2つのポイントに注意する必要があります。

一つずつ確認していきましょう。

4-1.初心者は低めのレバレッジ倍率での取引を心がける

特にFX初心者の場合、高いレバレッジの取引はリスクが大きいと言えます。出来るだけ低いレバレッジから始め、取引に慣れたところでゆっくりとレバレッジ倍率を上げていくことがオススメです。

前章でもお伝えした通り、レバレッジの高さを過度に恐れる必要はありません。取引の規模をコントロールすることで高いレバレッジの取引も安全に行うことができます。

ただし相場観や経験に乏しい初心者の場合、これは当てはまりません。ハイレバレッジの取引は特に損益の変動も激しいため心理的な負担も大きく、冷静な判断が難しい状況に陥る危険性もあります。

このため特に初心者の場合は、低いレバレッジで取引の経験を重ねることをお勧めします。国内FXであれば始めは5倍程度のレバレッジからゆっくりと始めるのがいいでしょう。

4-2.無理のない取引の規模を保つ

レバレッジの高さと同様に取引におけるリスクを増大させないために注意すべきポイントは取引金額です。

FX取引ではレバレッジを低く設定しても、取引の規模が大きくなれば、やはりリスクは増大します。

同じ規模の取引でレバレッジ倍率を低くすれば、取引で得る儲けも小さくなります。だからと言って取引の規模を大きくしてしまっては意味がありません。

実際、同じ規模の取引を行うのであれば、レバレッジ倍率は高い方が有利であるとも言えるのです。

たとえば、ドル円の取引で250万円の規模のトレードを行うとしましょう。

レバレッジ倍率5倍の場合、必要になる証拠金は

250万円(取引規模)÷ 5(レバレッジ倍率)=50万円

となり、この場合の必要証拠金は50万円ですが、

レバレッジ倍率25倍の場合は

250万円(取引規模)÷ 25(レバレッジ倍率)=10万円

この場合、必要証拠金はなんと10万円にすぎません。

つまりレバレッジ倍率が高ければ高いほど、証拠金は少なくて済むということです。必要証拠金が多ければ多いほど、口座にある証拠金に余裕がなくなるため、取引のリスクを下げる要素にもなります。

これに対して取引の損益は、レバレッジではなく取引の規模に比例しますので、同じ250万円の規模の取引ではレバレッジの高さにかかわらず損益はいつも同じです。

レバレッジを下げたところで取引規模を大きくしてしまっては、取引のリスクはむしろ大きくなるというわけです。

特に初心者のうちはできるだけ少額のトレードを心がけ、ゆっくりと経験を積むのがいいでしょう。

4-3.証拠金維持率に気をつける

安全なFX取引を行う上で、最も大切になる指標の一つに証拠金維持率があります。

証拠金維持率は、「3-2.追証の危険性がある」でもお伝えした通り、必要証拠金に対する証拠金額の割合のことです。

FX取引では、常にこの証拠金維持率を適切に保たなければいけません。

特に初心者が国内FXトレードを行う場合、短期トレードであれば証拠金維持率300%、長期のトレードであれば1000%以上を維持することをお勧めします。

また証拠金維持率の変動にも注意を払う必要があります。

前章でもお伝えした通り、レバレッジが低い取引では必要証拠金は取引金額に対して高い金額となりますが、損益の動きは小さくなります。

これに対してレバレッジ倍率が硬い取引の場合、必要証拠金額は低く抑えることができますが、損益による証拠金の変動幅は大きくなるため、証拠金維持率もより過激に変動することになります。

もちろん証拠金維持率が一定の割合を下回れば、ロスカット(強制決済)が発動し、場合によっては追証が発生する可能性もありえます。この意味でも証拠金維持率に注意を払うことはレバレッジをかけてトレードを行うFX取引の基本と言えるでしょう。

5.海外FXならハイレバレッジ取引を安全に行うことができる

ここまで国内FXを中心にレバレッジについて解説してきましたが、レバレッジを効かせたトレードということであれば、実は海外FXのほうが多くの点でオススメなのです。

レバレッジ倍率の高い海外FXは、国内FXと比べるとたいへんリスクが高い取引を強いられるのではないかと思う方も多いかもしれませんが、取引におけるリスクは、実は大変低く抑えられています。

海外FXは高いレバレッジの取引環境を提供する一方、追証の発生を防ぐゼロカットシステムを導入することで、リスクを抑えて安全にハイレバレッジ取引ができる環境を実現しているのです。

最後に海外FXの仕組みについて、2つのポイントから詳しく見ていきましょう。

一つずつ解説します。

5-1.国内FXに比べて格段に高いレバレッジ倍率

海外FXと国内FXのレバレッジに関する最も大きな違いは、その倍率の高さです。

| 国内FX | 海外FX |

|---|---|

| レバレッジ倍率は 国内法により25倍 に規制されている | 国内法に縛られないため倍率を自由に設定できる最大1000〜5000倍 |

国内FXでは、レバレッジの倍率は25倍に規制されているのに対して、倍率を自由に設定できる海外FXの場合は最大で1000〜5000倍という国内FXでは考えられないハイレバレッジ取引を行うことができます。

この点で海外FXは、特に少額資金でハイリスクな取引を希望する方には、海外FXは国内FXに比べてはるかに魅力的な投資環境を提供していると言えるでしょう。

海外FXのレバレッジについてさらに詳しい情報を知りたい方は、以下のページも参考にしてください。

「海外fx レバレッジ」

5-2.ゼロカットシステムがハイレバレッジ取引をサポート

海外FXのもう一つの特徴的なサービスはゼロカットシステムです。こちらも国内FXにはない、海外FX独自のサービスと言えます。

ゼロカットシステムとは、一言で言うと国内FXなどで発生する可能性がある追証を帳消しにしてくれるサービスのことです。

ゼロカットシステムを採用する海外FXでは、証拠金を超える損失を出し残高がマイナスになると、自動的にそのマイナス残高をゼロに戻します。

このため、ゼロカットシステムを採用する海外FX業者では事実上追証が発生することもありません。

国内FXを経験したことがある方であれば、追証がゼロになる夢のようなシステムが本当にあるのだろうかと耳を疑うかもしれませんが、実際にこのサービスは海外FXでは当たり前のものになっています。

実際、このゼロカットシステムは、国内法で禁止されている「損失の補填」にあたるため、国内FX業者は絶対に採用することができません。

そしてこのゼロカットシステムの最も大きなメリットは、ハイレバレッジ取引の危険性を取り除くということです。

レバレッジ倍率1000倍の取引では、損益の変動スピードは国内FXの比ではありません。もちろん利益が出るスピードも大きいですが、損失の拡大スピードも尋常ではありません。

このリスクに対応するのがゼロカットシステムです。ゼロカットシステムであれば証拠金以上の損失は絶対に発生しないため、レバレッジ倍率1000倍以上の取引も、損失をあらかじめ入金した証拠金の範囲に限定することによって、リスクを最小限に保ちます。

この点からも、海外FXのハイレバレッジとゼロカットシステムは相互補完的なサービスであるということができます。

海外FXのゼロカットシステムについてさらに詳しい情報を知りたい方は、以下のページもぜひ参考にしてください。

「海外FXのゼロカットとは?仕組みとメリット・デメリットを解説」

まとめ

今回はFX取引におけるレバレッジについて詳しく解説しました。

FXにおけるレバレッジとは、担保となる証拠金を元手に証拠金の何倍もの金額の取引ができる仕組みのことを言います。

レバレッジという言葉は「てこ(梃子)」を意味する「レバー」が語源で、レバレッジ「Leverage」はテコの原理そのものを指す英語の単語です。つまりレバレッジとは、テコの原理によって証拠金を大きくし、運用の効率を上げるための仕組みであるということです。

レバレッジには以下の2つの大きなメリットがあります。

・資金を効率的に運用できる

・少ない資金で取引が可能

これらのメリットに対して、デメリットも存在します。

・倍率に応じて損失のリスクも拡大する

・追証の危険性がある

つまりレバレッジは資金効率をあげ、トレーダーにたいへん大きな利益を生む効果がありますが、それと同様に損失のリスクも大きくなり、その両面を冷静にとらえる必要があるという点を忘れてはいけません。

ページ後半では、このようなレバレッジを有効に活用し、安全に取引をする上で注意するポイントとして、以下の3点について詳しく解説しました。

また最後の章では、海外FXのメリットについても解説しました。

海外FXでは、国内FXでは考えられない高いレバレッジ倍率を維持しつつ、追証の発生を防ぐゼロカットシステムを採用することで、ハイレバレッジ取引を安全に行うとりひきかんきょうが整備されています。

この記事が、あなたのレバレッジに対する正しい理解と、安全なFX取引の一助になることを願っています。

コメント